今年以来,一向低调的泰山会大佬卢志强被推上了风口浪尖。没想到作为财富榜上的常客,原山东首富,如今却是以这样的方式引起人们的关注和讨论……

11月2日,泛海控股披露,公司控股子公司泛海控股股份有限公司境外附属公司两期票据发生违约,相关抵押物被接管。据悉,两笔到期票据本金余额合计达25.65亿港元。

(泛海创始人卢志强)

其中一笔本金余额约为13.96亿港元,以境外附属公司中泛控股有限公司股票、旧金山项目BVI控股公司泛海控股国际投资有限公司的全部股权及旧金山项目作为抵押物,并由泛海控股境外附属公司中泛集团有限公司提供担保。

另外一笔本金余额约11.69亿港元,以其境外附属公司中国通海国际金融有限公司股票、泛海控股国际投资的全部股权及旧金山项目作为抵押物,并由中泛集团提供担保。眼下,该公司正在和债权人积极协商,以期寻求较好的解决方案。

泛海集团的票据融资爆雷并非突发状况。早在2019年,泛海控股集团的资金问题就开始显现。为解决资金链的问题,泛海集团一边举债借钱,一边变卖资产,尽管如此,泛海面临的债务问题依然没能解决。

而2021年上半年,泛海控股总负债达1362.88亿元,有息负债占比近半,但货币资金仅163.94亿元。这个集金融、地产、战略投资于一身的“泛海系”商业帝国,走到了至暗时刻。

一、泛海集团的债务危机

2019年至今,为解决债务问题,泛海已陆续出售北京东四环朝阳公园附近泛海国际地块、武汉中央商务区地块、武汉泛海创业中心、浙江民生金融中心和泛海钓鱼台酒店、IDG、以及民生信托、民生证券、民生银行等旗下金融资产的部分股份,累计套现超过300亿元。

大量出售资产并没有让情况变得好转。今年7月1日,中国泛海控股集团有限公司及其董事长卢志强列为被执行人,强制执行超49亿元。

10月31日,泛海控股的另外一家企业——泛海电力控股有限公司,被法院冻结了10亿元企业股权,冻结期限为3年,到2024年10月21日。在此期间,如果泛海电力控股有限公司不能偿还债务,这些冻结的股权,将会进行司法拍卖,用来清偿债务。

不仅如此,在最近几个月,泛海控股集团有限公司持有的泛海控股的股权8.03亿股,还有泛海控股集团有限公司持有的民生证券的股权8.87亿股等,都先后被有关法院给予了强制冻结。

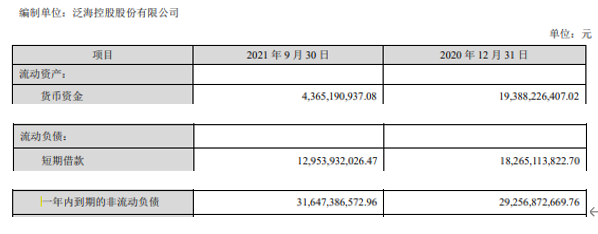

从变卖资产到强制执行再到股权冻结,泛海集团的情况确实不容乐观。我们从其最新发布的三季度报也能看出端倪,最新的三季度财报显示,截至2021年三季度末,泛海控股的货币资金为43.65亿元,短期借款为129.54亿元,一年内到期的非流动负债为316.47亿元,资金链严重承压。

大量出售资产都难以填补债务的黑洞,业绩也是每况愈下,如此看来,泛海控股也已经到了举步维艰的地步。

二、卢志强和他的泛海帝国

1.审时度势下的快速腾飞

如今岌岌可危的泛海集团曾经也是风光无限的。巅峰时期的泛海系手握金融全牌照,布局45家上市公司。构建起一个包含银行、证券、保险、基金、信托、期货、租赁在内的完整金融帝国,集团总资产接近3000亿元。

从一个名不见经传的民营房企成长为庞大的“泛海系”商业帝国,离不开泛海背后的传奇人物——卢志强。

卢志强从小家庭贫困,但相信知识改变命运,凭借自己的努力最终考上复旦大学。出身社会之后拿过铁饭碗,做过教培行业,但命运的齿轮还是把他带到了房地产行业。

20世纪90年代,中国迎来房地产热潮,看准商机的卢志强仅仅三年时间就完成了最初的资本积累。1988年,卢志强在北京注册成立中国泛海控股,注册资本高达40亿元人民币,期间结识了联想创始人柳传志。后在1995年获柳传志引荐加入泰山会——集聚了段永基、史玉柱、郭广昌、冯仑等商业名流的富豪组织。

1990年,深交所和上交所成立,卢志强又快速意识到金融行业的蓬勃发展,把眼光转移到金融。直到2000年,他成为了民生银行的第二大股东,正式踏入金融行业。

房地产行业正打着火热,这边许家印还在疯狂拿地,那边卢志强已经踏出了转型之路。2014年初,房市调控和住房需求已经有了饱和的趋势,卢志强想要带着泛海向金融业转型,开始“去地产化”。

此时的泛海集团正处于他的巅峰时刻,两次顺应时代的转型成就了“金融+地产+战略投资”全方面的巨轮。然而从成也萧何败也萧何,泛海帝国的坍塌也来自于转型,归根结底还是转型的步子迈的太大。

2.泛海帝国的坍塌

(1)根本原因——过度扩张+高杠杆

从2015年开始,泛海控股提出打造以金融为主体、以产业为基础、以互联网为平台的产融一体化的国际化企业集团的战略发展目标。这也将泛海拖入“多线作战”的局面中,多少有些动力不足。

与此同时,泛海控股的各个子公司被反复无缝质押,这些大规模的股权几乎处于100%的质押状态。多线业务齐发展,泛海控股却一直走高杠杆移动资产的路子,从而维持资金流转和规模扩张。高负债+高担保+高质押最终造成如今的局面。

(2)导火索——武汉金凰珠宝百亿假黄金质押事件

然而,点爆第一个雷的是2020年6月爆发的武汉金凰珠宝百亿假黄金质押事件,由此,开始将泛海的债务危机摆在台面上来,是泛海集团坍塌的导火索。

此次黄金案件涉案金额高达百亿,由于相关负责人出逃以及保险公司对保单效力的否认,至今仍陷入到了僵局。其中,泛海旗下民生信托的融资规模为40.74亿元,在社会舆论和多方压力之下,泛海最终协调机构资金先行向投资者垫资兑付。

正是这一笔兑付,撕开了泛海资金的缺口,引燃后续一系列债务危机。

(3)连夜雨——仿中建五局萝卜章下的供应链金融

2020年9月,中建五局发布声明称,发现不法分子冒充其子公司并私刻公章与与天津华航供应链集团有限公司(以下简称“天津华航”)签订《型材买卖合同》,而民生信托以此合同为资产包,发行了至信1095号供应链金融产品。

随后,民生信托官网宣告提前结束至信1095号中建五局特定资产收益权集合资金信托计划(以下简称“至信1095号”)。据报道,至信1095号项目做了6期,首期成立于2020年7月31日,产品期限为15个月,成立总规模为1.848亿元。

民生信托表示,该项目是基于保理公司和资产管理公司之间的业务往来,项下底层资产是民生信托依据与资产管理公司签署《应收账款收益权转让协议》而受让的应收账款收益权。而中建五局称,公司及其子公司从未与天津华航开展过任何业务往来,亦未签订过任何合同,上述《型材买卖合同》中加盖的印章系私刻。民生信托发行的至信1095号产品,与中建五局无关。

作为老牌供应链金融银行服务企业,民生银行也栽在骗子公司的“萝卜章”下,令人扼腕。

三、泛海集团供应链金融风控问题

以上述的黄金案为起点,民生信托接连涉及“汇源果汁案”“仿中建五局萝卜章事件”、“新华联债券逾期事件”等多起供应链金融踩雷事件。因踩雷事件产生的纠纷超过了150亿元,终于将泛海的债务危机暴露在了公众的视野当中。

旗下供应链金融业务的踩雷令众多投资者蒙受较大损失。接连踩雷,一方面是风控环节有漏洞,另一方面是存在“串谋诈骗”、“虚假贸易”、“自融”等违规操作。具体原因错综复杂。虽然我们无法去控制别人停止违规操作,但是在风控上把好关头依然能有效避雷。

以金凰珠宝百亿假黄金案为例,该案最大的华点在于,信托公司在接受黄金质押的时候,没有要求借款人出具黄金检测报告,而且民生信托自己也没有委托第三方机构进行抽样检测以规避风险。

谁也没有想到,作为国内最大黄金首饰制造商之一的美国上市珠宝公司,会用假黄金来行骗。复盘整个事件发现,对于大型上市机构的盲目信任成为这次供应链金融的风控漏洞。从中我们可以窥见供应链金融的风控还是要谨慎再谨慎,做到严格把关。

①谨慎核实,真实交易是基础。风险控制要回到真实贸易中来,确保交易真实性不仅要从具体业务操作流程入手,还少不了高新技术的应用。不仅是要求合同、发票等材料形式上的真实,还要严格保证信息流、资金流、物流实现”三流合一“、实现实操上的真实。

②严格把关,指定标准化风控流程。民生信托的雷都踩在了所谓的大型企业,这给了我们非常深刻的教训:不要盲目相信大企业的个体信用,而随意地降低对融资方的信用筛查。应该针对所有企业一视同仁,建立一套标准化风控流程,必须严格考察融资方的综合实力,包括经营效益、交易活动、债务情况、关联交易、现金流量等方面。

四、泛海集团对民生银行供应链金融的影响

泛海集团作为民生银行的大股东之一,他的财务问题引发了一系列连锁反应,一直延伸到民生银行内部的财务状况。最直观来看,泛海集团当前的处境直接影响民生银行股权近期频繁变动。

根据公告,隆亨资本两次被动减持的股份为其于2016年12月2日质押的股份。经过两次减持,“泛海系”持有的民生银行股份数降至约27.78亿股,占该行总股本的比例由减持前的6.94%降至6.35%,其中,质押股份约23.86亿股,司法冻结3.888亿股。但减持后,“泛海系”仍为民生银行第二大股东,仅次于大家人寿。

实际上,民生银行本身的业绩也出现了状况。随着半年报的陆续披露,A股41家银行的期中考试成绩单全部出炉。今年上半年,41家上市银行合计实现归母净利润9772.02亿元,同比增长12.97%。而民生银行则是唯一一家营收和净利润双降的A股上市银行。

股权变动频繁叠加业绩承压,倒逼民生银行业务受到影响,首当其冲的就是供应链金融业务,作为国内最早开展供应链金融业务之一的股份制商业银行,供应链金融一直是民生银行的重要战略布局,多年来,取得了不俗的成绩。

此外,泛海控股在身陷困境的情况下,还不断向民生银行借钱,形成的高风险的关联交易也让人非常担心。据网传数据显示,民生银行在自己去年计提了680亿信用减值的基础上,还坚持给泛海贷了224亿的贷款,今年泛海公开债务违约,民生银行又预定了2021年的信用减值。

这一消息在外界引起轩然大波,民生内部在泛海控股或者其他明显有信用瑕疵的企业的贷款评审上,风控是怎么讨论怎么通过的呢?管理层是不是有比较大的道德风险?社会各界开始怀疑民生银行公司治理和内部管理水平。

如果说管理层的目标根本不是银行的业绩,而是关联方的利益。一方面,从资金供给端来看,势必影响到供应链金融产品的销售,资金引入不到位,那么就很难盘活供应链金融的资金链。另一方面,从资金需求端来看,内控管理水平受质疑,业绩有不断下滑,导致市场信心的不足,最终民生银行的供应链金融产品在市场上将不再有以往的竞争力。