2023年上半年我国物流与供应链上市公司预期走低,但基于近三年面对各类冲击,全行业表现出的极强韧性和发展能力,后市仍持续看好。依托我国经济长期向好态势,行业正在酝酿超级巨头。

上半年,4类业态的上市公司集中出现,大宗类酝酿寡头,制造类高度分散,快递类加速分化,水运类“高壁垒+周期波动”,整体基本走出三年疫情阴霾,加速数智化转型发展。谁是利润王?谁是市值王?

掌链《物流股市》按照总部设在中国、营业收入的主要来源为物流或供应链运营业务进行统计。我国物流与供应链上市公司共计85家,其中,境内64家、港股17家(不完全统计)、美股4家(不完全统计)。

全行业市场预期走低,顺丰控股领跑总市值

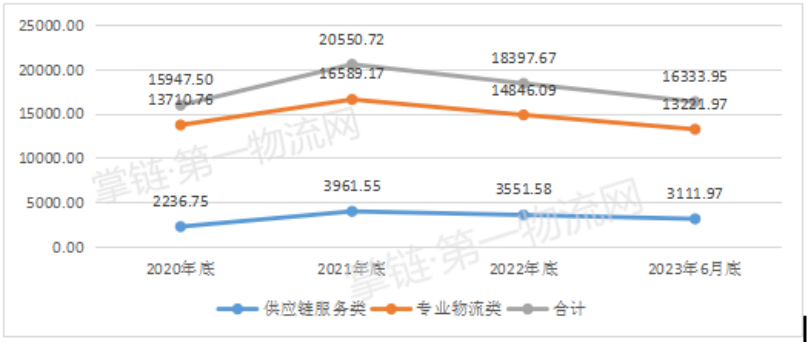

市场预期走低:据掌链·第一物流网统计,截至2023年6月30日,我国物流与供应链上市公司总市值16333.95亿元,较上年末下降11.22%。

三年来,全行业总市值在2021年达到高峰值,2022年走低,2023年6月仍有所下降,但仍高于2020年末水平。其中,物流类上市公司53家,总市值13221.97亿元,供应链类上市公司32家,总市值3111.97亿元,具体如下;

2020以来我国物流与供应链上市公司总市值(亿元)

资料来源:百度股市通、同花顺、掌链·第一物流网整理

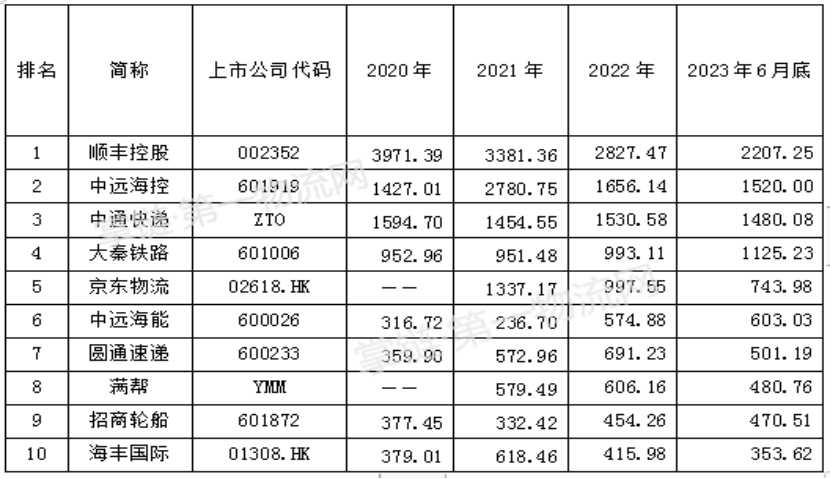

顺丰控股总市值领跑全行业:顺丰控股连年领跑我国物流与供应链上市公司总市值,2023年6月30日总市值2207.25亿元,但较上年末仍下降21.94%。全行业总市值排名前十的企业中,电商物流占4席,航运占3席。

2020至2023上半年我国物流与供应链上市公司总市值前十(亿元)

资料来源:百度股市通、同花顺、掌链·第一物流网整理

全行业韧性和发展能力逐步增强

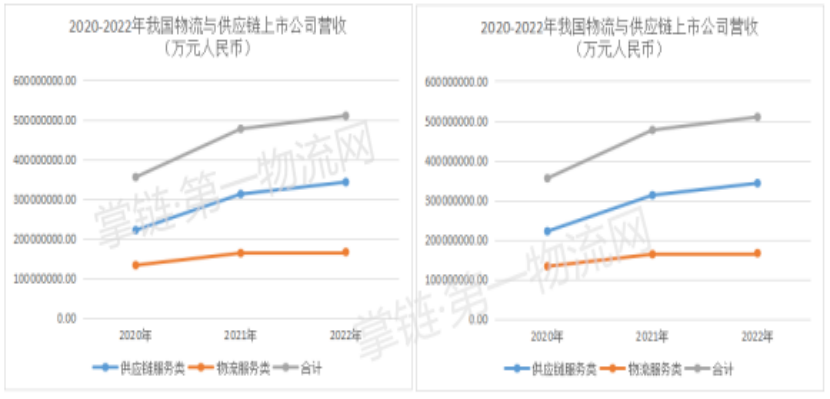

自2020年以来,尽管面临疫情冲击、国际物流梗阻、俄乌冲突等各种因素,2020-2022年我国物流与供应链上市公司营业收入及净利润合计均持续增长,全行业韧性和发展能力逐步增强。

据掌链《物流股市》统计,2022年我国物流与供应链上市公司营业收入合计5.1万亿元,较2021年上涨6.88%。其中,供应链类上市公司营业收入合计3.4万亿元,物流类上市公司营业收入合计1.7万亿元。

2022年我国物流与供应链上市公司净利润合计3,107.19亿元,较2021年上涨35.56%。其中,供应链类上市公司净利润合计337.74亿元,物流类上市公司净利润合计2,769.45亿元。

4个物流与供应链领域企业表现较优

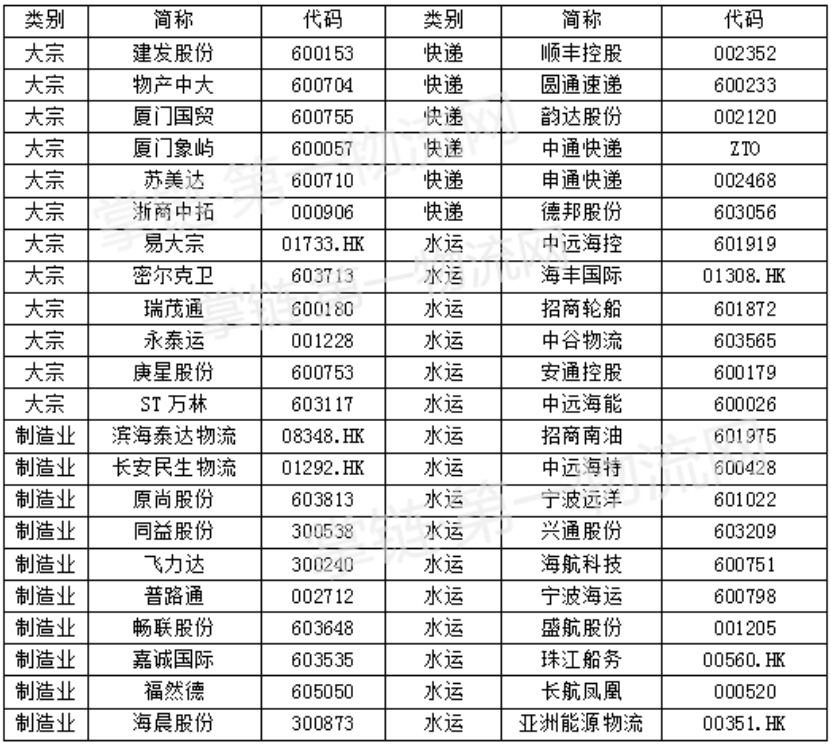

大宗、制造、快递、水运4类集中出现:

在85家我国物流与供应链上市公司中,有4类业态的相关企业集中出现,分别是大宗商品供应链服务类12家、制造业供应链服务类10家、快递类6家、水运物流类16家。同时,大宗、快递、水运相关龙头企业经营数据表现抢眼。

四个领域的物流与供应链上市公司

(注:1厦门信达由厦门国贸控股;2.东方海外国际由中远海控控股;3.德邦股份由由京东物流控股;4.圆通国际快递由圆通速递控股;5.嘉里物流是顺丰控股的控股子公司。)

资料来源:掌链·第一物流整理

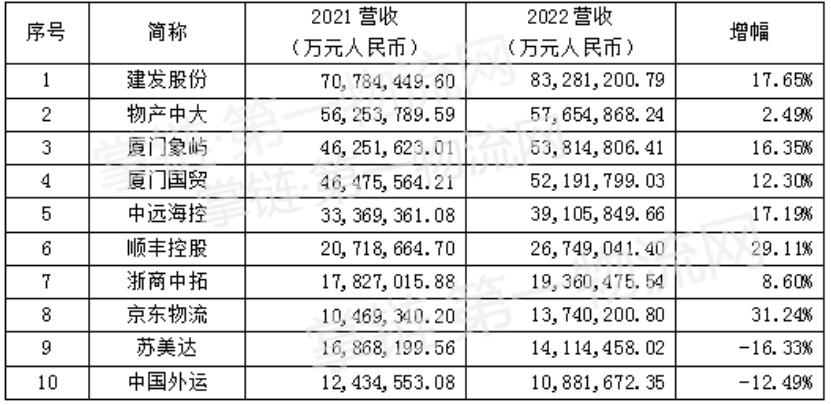

大宗营收表现突出:2022年营业收入排名前十的上市公司中,主营业务为大宗商品供应链的企业占6席、航运1席、快递1席、综合物流1席、一体化供应链1席。

2022年我国物流与供应链上市公司营业收入前十的企业

资料来源:公司年报 掌链整理

航运净利表现突出:据掌链·第一物流网统计,2022年海运价格延续了2021年的高位,虽然年底价格回归2019年,但国际集运依然获利丰厚。

中远海控净利润全行业第一,海丰国际排名第二:招商轮船通过多元业务组合紧抓市场机遇,2022年净利润排名第八;大宗商品供应链服务头部企业2022年表现抢眼,建发股份、物产中大、厦门国贸2022年净利润全行业排名均进入前十。

此外,前十中铁路货运占1席、快递企业占2席、航空物流占1席。

2022年我国物流与供应链上市公司净利润前十的企业

资料来源:公司年报,掌链整理

2023年下半年,谁将“王者突围”?

1.大宗类供应链服务酝酿寡头

我国大宗商品供应链服务上市公司TOP5中,3家在厦门、2家在杭州,显示出较强的区域集中性。

相对于国际大宗商品贸易寡头,我国大宗商品供应链服务企业规模偏小、国内市场占有率不高、毛利率偏低。但依托我国制造业大国和国际贸易大国地位,我国大宗商品供应链服务企业仍有很大发展空间。

行业规模效应显著,强者恒强:大宗商品供应链服务具有显著规模效应,表现出强者恒强的趋势。从2020-2022年营业收入来看,大宗商品供应链服务TOP5上市公司均表现出稳定且良好的成长性。

行业营收TOP 5分别是,建发股份、物产中大、厦门象屿、厦门国贸和浙商中拓。而业内其他上市公司营收则存在不同程度的波动。此外,专注化工领域的密尔克卫和永泰运2021-2022年营收增幅远高于行业平均水平。

资料来源:公司财报

行业集中率偏低,头部企业成长空间大:国际大宗贸易领域已基本形成寡头格局,如四大国际粮商掌控了全球 80%的粮食贸易。据国家统计局数据,2021年我国批发业限额以上企业营业收入达到85.75万亿元,大宗商品供应链服务上市公司TPO5营业收入合计占比2.77%,行业集中度偏低。

可以推断,国内市场对于各类大宗商品供应链服务企业仍具有较大的发展空间。但头部企业借助资源、技术、资本等多方面的优势,将不断削弱其他同业相关企业的成长空间。

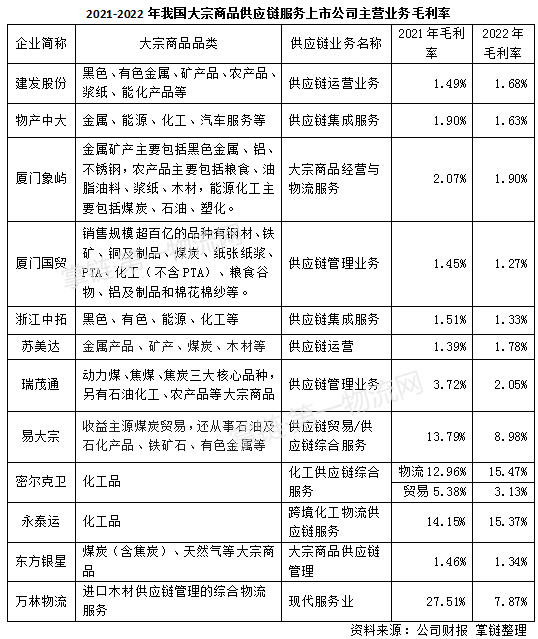

头部企业毛利率不超过2%,但化工类毛利较高:我国TOP6企业大宗商品供应链业务毛利率基本不超过2%,但国际大宗商品贸易巨头毛利率普遍在2%以上。TOP6企业大宗商品经营类别较多,其他企业经营类别相对单一,虽然业务毛利率较高,但除化工类外,经营波动大。

化工品供应链服务企业因其产品的特殊性,具备一定的行业壁垒,可获得相对较高的经营利润。2022年密尔克卫化工品物流与贸易的毛利率分别为15.47%和3.14%,永泰运跨境化工物流供应链服务毛利率为15.37%。

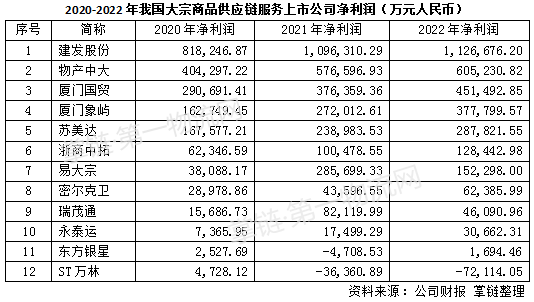

深耕产业链,强化运营能力:从净利润情况可以看出,综合型大宗商品供应链服务企业能够充分发挥规模优势、调动全球资源、调配品类产品有效平抑风险。2020-2022年TOP6大宗商品供应链服务上市公司净利润稳步增长,但除化工类密尔克卫和永泰运外,其他企业净利润均发生不同程度地波动。

国际大宗商品贸易寡头的垄断格局有其历史和国情的特殊性,但通过上下游资源控制和产业链运营等方式有效提升了寡头的竞争力和获利能力。

中国是全球最大的大宗商品进口国和消费国,大宗商品供应链安全是国家制造安全的基础。依托庞大的中国制造业需求,我国大宗商品供应链服务企业仍需深耕制造业,提高产业链运营能力,与制造业协同发展,以构建自身参与全球竞争的优势。

2.制造业供应链服务高度分散

目标市场相对集中,市场竞争尚不激烈:从我国制造业供应链服务上市公司来看,我国从事制造业供应链服务的企业数量较之我国制造业整体规模偏少,服务类别较为集中,多为汽车制造、电子产品、医药器械等规模化程度高或高附加值行业。其中,10家企业中涉及汽车制造领域的有7家。相对于行业规模来说,制造业供应链服务领域竞争尚不激烈,且较为分散。

行业渗透度不高,服务能力有待提高:制造业的一体化供应链服务需要对业务场景和供应链管理有较为充分的理解,并且具备精细化的运营能力和专业化的管理能力,才能实现对制造企业上下游的一体化服务。目前,我国该领域企业服务能力和规模都略显不足。

就目前10家企业而言,服务内容大体可以分为两类:一类是全程物流服务;另一类是深入制造全过程的渗透服务。前者服务功能较为单一,后者需要对行业有较深理解。目前,我国一体化供应链物流服务的行业渗透度及服务集成度都不高。

3.快递类加速分化酝酿超级巨头

总市值全行业前十居其三:自上市以来,快递头部企业在资本市场表现突出,2023上半年我国物流与供应链上市公司总市值排名前十中,快递居其三;2021年和2022年排名前十中,快递企业居其四。

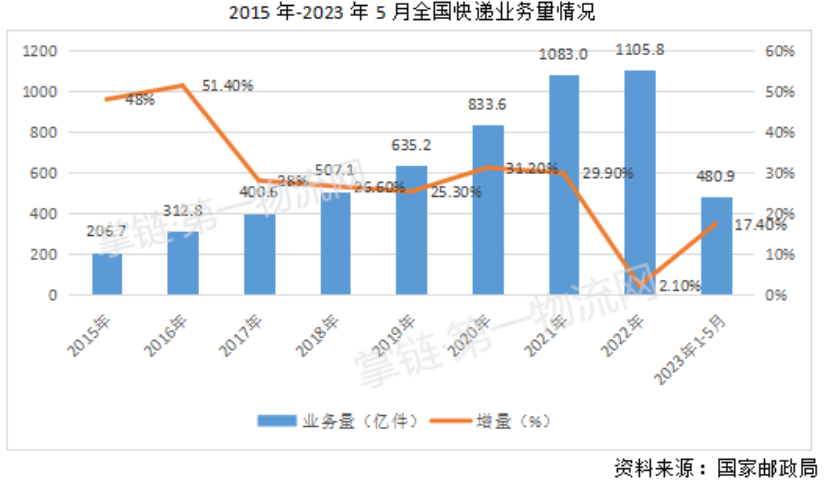

行业增速放缓,但仍可观:自快递以一种业态集中上市之时,快递业就由诸侯混战进入寡头竞速。得益于互联网时代,消费者对新零售的升级需求,快递业务量在我国以超过50%增量爆发式的发展,这也成就了我国快递头部企业。

在2016年的快递上市元年,我国快递业务量年增长51.4%。2017年起,快递业务量年增速几乎折半,但仍很可观。除2022年快递业务量增长率为2.1%外,2017-2021年快递业务量增长率均超25%。2023年1-5月份全国快递业务量较上年同期增长17.4%。

市场高度集中,中低端市场壁垒仍不坚固:2021-2022年快递上市公司快递业务量合计市场占有率均超73%。在2022年全国快递业务量增量仅为2.1%的情况下,快递上市公司业务量合计市场占有率较上年增长2.8个百分点,至76.26%。

据极兔速递招股说明书,2022年极兔速递市场份额已达10.9%。因此,6家快递上市公司和极兔速递合计市场占有率达87.16%。

2020年,原本稳固的快递江湖因极兔速递地闯入变得不再平静。极兔速递更是以复合增长140.2%的速度晋级中国快递市场第五。可见,以加盟制为代表的中低端市场行业壁垒并不坚固。

2020-2022年中国六家快递上市公司业务量情况