一只疯狂的兔子凭一己之力搅乱了中国快递市场竞争格局,打乱了顺丰及通达系快递巨头的布局节奏。

价格战的硝烟背后,是快递竞争魔咒?是电商货主的棋局?还是一场资本游戏?极兔是否能够继续快递市场的赛程?还看极兔速递的局中局。

一、市场局

1.简单粗暴见效快的价格战。

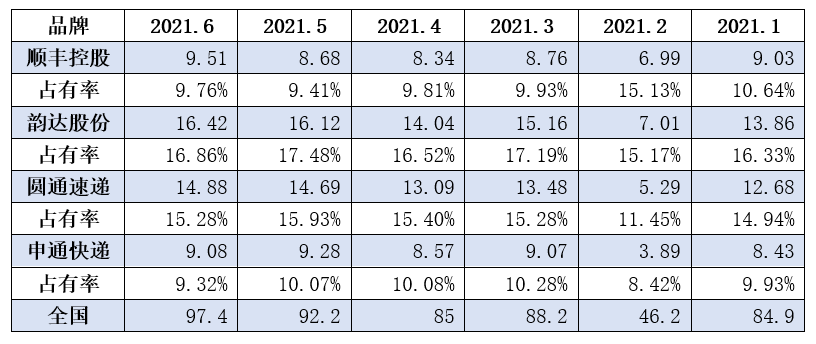

快递市场的价格战由来已久,虽然简单粗暴,但见效快。从2021年上半年数据来看,以圆通速递为例,自2021年3月份单票收入一路走低,从2月份的2.6元/票跌至5月份的2.04元/票,市场占有率从2月份的11.45%提升至5月份的15.93%。而2021年6月份,韵达、圆通、申通的单票收入持平或略有回升,随之而来的是市场占有率均有所下降。

2021年1-6月份快递服务业务量(单位:亿票)

资料来源:国家邮政局、公司财报

2021年1-6月份快递服务单票收入(单位:元)

资料来源:公司财报

2.18亿美元可以亏多久?

据公开资料显示,极兔以低价“1.5元发全国”作为突破口,打响中国电商快递行业价格战。2021年1月,极兔速递的日均订单量已经稳在2000—2500万票。2021年4月,极兔快递完成了18亿美元的对外融资,由博裕资本领投5.8 亿美元,红杉资本和高瓴资本同时跟投。

按照一票亏一块钱、日均订单量2250万票计算,价格战打一年亏82.23亿元人民币。18亿美元(按照1美元=6.48元人民币计算)约合116.64亿元人民币,可以打1.4年。

在不考虑硬件和软件等投资的情况下,单纯打价格战,极兔仍然资金充足。

3.价格战会不会停?

2021年4月6日,义乌市邮政管理局对极兔快递下发警示函,提到“我局于3月10日、3月19日、3月23日及4月1日,多次知会你公司,同时告诫你公司不得用远低于成本价格进行倾销,但至今你公司未按照要求进行整改。要求你公司于4月9日前整改完毕。”然而,四次警告,极兔并未如期整改。4月9日,义乌邮政管理局做出处罚,责令极兔部分分拨中心停业整顿。

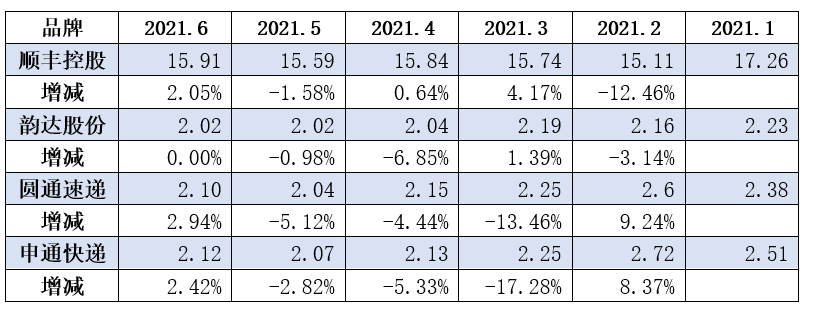

按照经济学的理论,价格战类似囚徒困境,最有效的解决方法是“一报还一报”策略。2021年全国快递平均单价从3月份起一路走低,在政策干预下似乎出现了价格拐点,全国快递平均单价在6月份略有回升。

2021年1-6月份全国快递业务情况

资料来源:国家邮政局

价格战的根本原因是同质化竞争,后疫情时代快递市场需求依旧旺盛,经济件的同质化供给短期内不会改变,在这种囚犯困境中,价格战哪家都无力轻言放弃。在政府的价格干预下,低价模式可能会被控制,但是难免出现变相价格战,如补贴、返利等形式。如果按照“一报还一报”策略,对价格战的实施方加大处罚力度,似乎又损失了市场自由调控能力。短期来看,价格战的局面不会出现根本改变。

二、电商局

1.电商与快递的协同之路

我国电子商务的发展带动了快递的规模之路,同时,快递的承载和渗透力度是电子商务的基础支撑,尤其体现在网上零售中。电商与快递的协同发展使得即使2020年面对疫情巨大冲击和复杂严峻的国内外环境,我国网络零售市场仍保持稳健增长。国家统计局数据显示,2020年实物商品网上零售额9.76万亿元,同比增长14.8%,占社会消费品零售总额的比重为24.9%,较上年提升4.2个百分点。

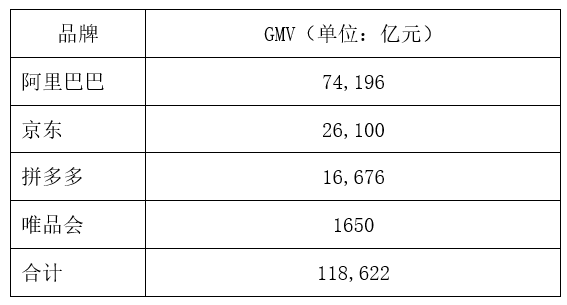

2020年四家电商平台GMV

数据来源:联合国贸易与发展会议报告、各公司2020年财报

电商平台稳定和规模化订单量保障了快递企业的规模化发展,引领了快递企业的技术提升。2020年阿里巴巴、京东、拼多多、唯品会的GMV合计11.86万亿元。在此基础上,快递企业想要获得稳定的规模订单,就需要与大型电商平台建立同盟关系。

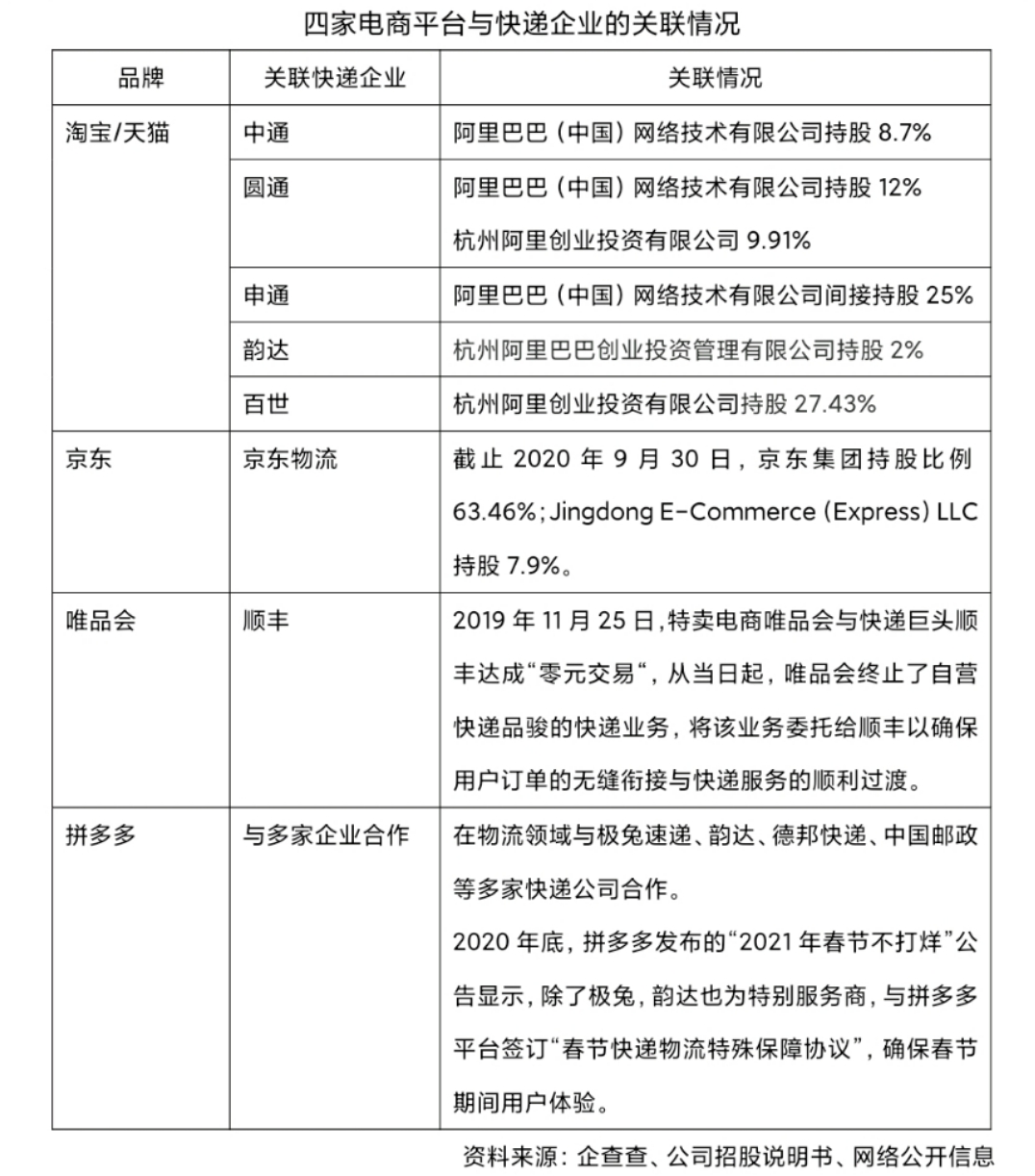

2.平台与快递的绑定发展

根据联合国贸易与发展会议报告,全球电子商务在线零售按照GMV排名,中国企业阿里巴巴2020年GMV达11450亿美元位居第一;京东2020年GMV达3790亿美元位居第三;拼多多2020年GMV达2420亿美元位居第四;美团2020年GMV达710亿美元位居第七。物流的顺畅是电商竞争的基础条件,所以阿里巴巴成立的菜鸟网络,并持股多家快递企业;京东顶着资金压力自建了京东物流;后来居上的拼多多也要拥有自己坚强的物流支撑。

根据拼多多2020年财报,2020年拼多多年活跃买家数高速增长至7.88亿,超过阿里巴巴(7.79亿)、亚马逊等,成为全球用户规模最大的电商平台。CEO陈磊在出席财报会时表示,2020年,平台总订单量为383亿单,较2019年同比增长94%。2020年,全国快递业务量完成 833.6亿件。据此估计2020年拼多多快递单量占全国单量的40%以上。

据网络消息,2021年极兔80%的订单来自拼多多。虽然拼多多极力撇清和极兔之间的关系,但是客观上拼多多需要扶持或者建立自己的快递网络,并且引领该网络与自身商业版图同步。

三、资本局

1.当年的烧钱名场面

说到烧钱,犹记当年的名场面——团购的“千团大战”,滴滴、快的、优步的一天烧一亿。

“千团大战”看起来热热闹闹,其实五千多家企业中大多是小型公司。经过烧钱广告的市场培育,烧出了一家独大的美团。美团的胜利在于顶住了同行铺天盖地广告的压力,用有限的资金烧出了先进的后台系统、高效的管理团队和不断优化改进的产品结构。

滴滴、快的、优步的补贴大战,最后以滴滴收购优步和快的收尾,一度使滴滴在国内占据了网约车市场85%以上的市场份额。垄断形成后,打车涨价了。在接受采访时被问到为什么现在打车涨价了,程维说到现在的涨价是为了让客户还以前补贴的债。然而,烧钱并没有形成足够高的竞争壁垒,一旦有新进入者,继续烧钱就成了死循环。

资本的逻辑大体是在蓝海烧出寡头或者垄断。然而,能坐稳寡头和垄断的条件是形成较高的竞争壁垒,使得核心业务盈利稳定。那么,极兔的烧钱结果是什么?

2.低价以外的极兔还有什么?

2020年3月,极兔速递开始分批起网。起网后仅用了10个月时间,日均业务单量就突破2000万单。而通达系实现这一目标,用了十多年的时间,从数据看成绩斐然。事实上,这样的横向比较并不能完全说明问题。

极兔进入中国市场,是在快递市场成熟阶段,市场需求和增速均在线。而通达系经历了市场的萌芽和成长期。同时,极兔快速占领的是低端、同质化,本身就在打价格持久战的领域。市场对价格的敏感促成了极兔的崛起。按照极兔2021年1月份日均业务单量2000万单计算,当月极兔市场占有率7.3%。2021年1月份,申通的市场占有率是9.93%。

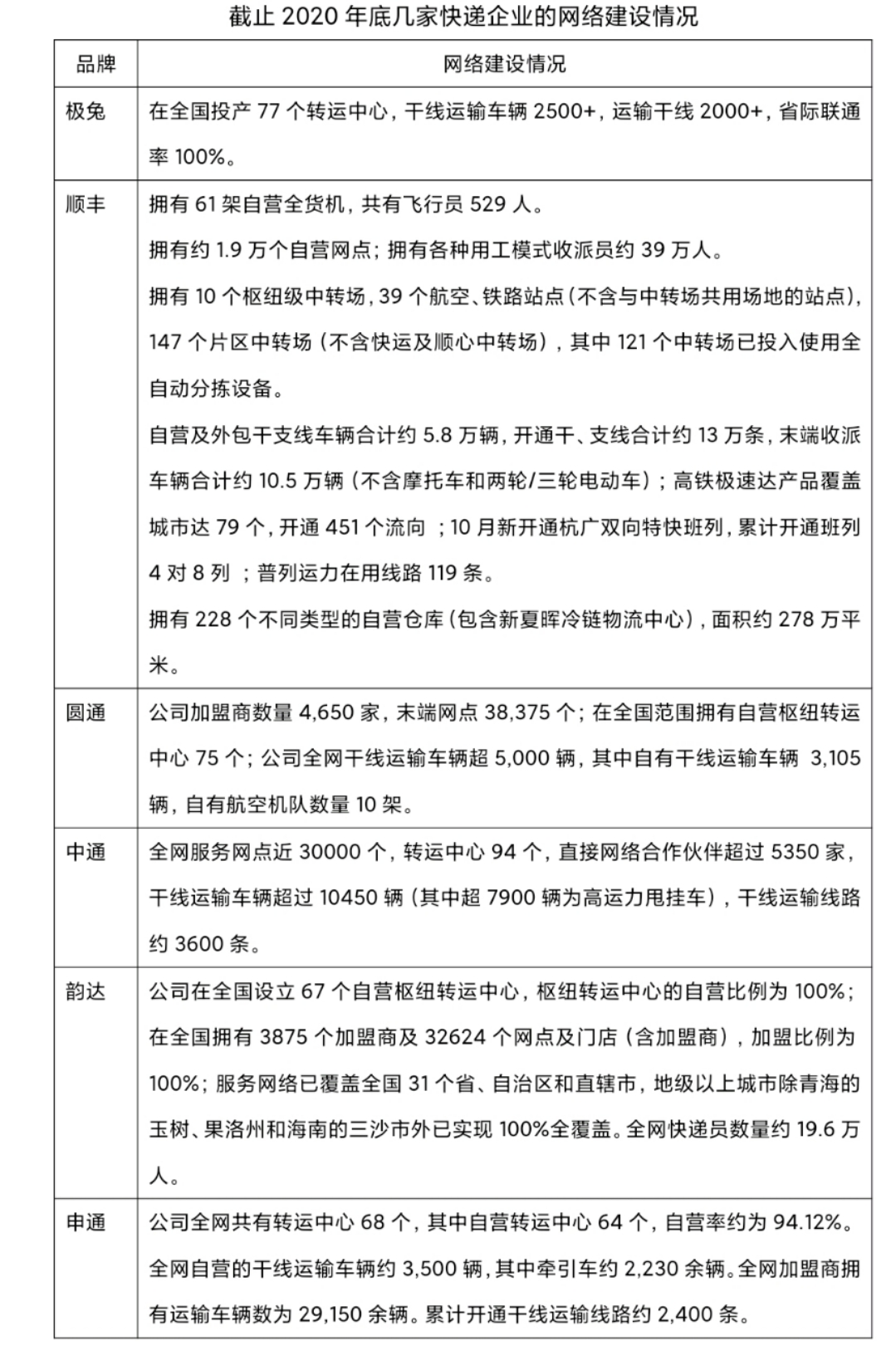

当下,国内快递市场价格战并不单纯是“薄利多销”,更不是“赔本赚吆喝”,而是升级到科技赋能、设施效率、管控水平等内化提升,用以降低干线和中转等成本。各家快递头部企业在信息技术、自动化设施、运力自营等方面经年投入,甚至在机场等大型基础设施建设上也有快递企业的参与。在这种竞争格局下,二三线快递企业逐步出清,如天天快递、国通快递、全峰快递、品骏快递等。快递市场的规模效应使得强者恒强,虽然极兔增长迅速,但除了低价以外仍显弱小。

截止2020年底几家快递企业的网络建设情况

资料来源:公司年报、官网

3.新晋独角兽的未来

2021年4月份,极兔在完成18亿美元融资后,估值达78亿美元,被视为新晋独角兽。此前,极兔创始人李杰曾表示,做了好亏损两年的准备。笔者看来,京东自建物流连续亏损14年,极兔在进入市场时已是一个壁垒相对较高的阶段,两年过于乐观。

那么,极兔是否能够继续快递市场的赛程?笔者认为,还是有机会的。

第一,国内电子商务持续渗透,传统制造企业的碎片化到门需求加大;另外,消费升级继续,线上零售市场持续增长。

第二,在目前竞争格局下,极兔想要抓住发展机遇,急需绑定大型电商平台,建立战略同盟,以获得持续、稳定的单量。

第三,融资能力在线,用以完善自身网络建设,同时,寻求差异化突破口,建立自己在细分领域竞争优势。

如果最后烧钱不能烧出竞争壁垒和盈利业务,极兔将只是只搅局的兔子。