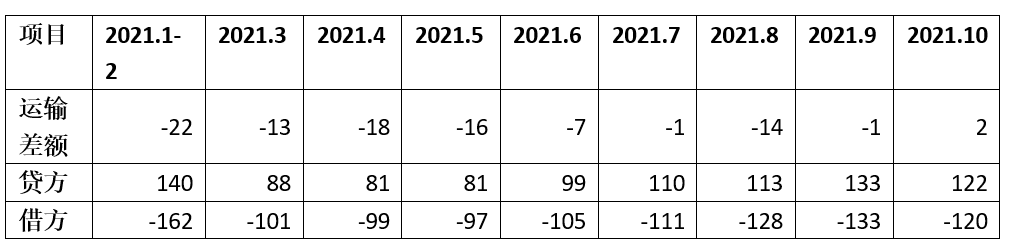

自1992年至2020年,中国国际运输服务连续29年贸易逆差,基本来自于海运中的货运服务。截至2020年中国国际集装箱海运市场中近90%的市场份额被马士基、地中海航运等国际巨头主导,中远海运集团等中企份额仅10%左右。

不过,在疫情之下,似乎转机浮现:2021年10月,我国国际国际运输服务贸易首现顺差,这或是29年来首次的逆袭,但这样的逆袭能否坚挺?

中国国际运输服务贸易数据(单位:亿美元)

(资料来源:国家外汇管理局)

长期以来,全球贸易90%左右靠海运支撑,而自改革开放以来中国逐渐成为全球最大货物贸易国,但改革开放初期,中国缺乏国际海运、空运等资源,不得不把出口按照FOB条款,让外方指定承运商;进口按照CIF条款,也由外方指定承运商。如此以来形成了中国畸形的国际物流服务贸易,中国国际海运、航空货运等市场长期被外资主导。

当下,老牌巨头马士基、地中海航运头把交椅争夺胶着,中国船东的船队规模占比全球船队15%,2021年中远海运在国际集装箱市场地位又降一名。国际航运下半场,中国航运如何胜出?掌链传媒就市场情况及企业发展做如下分析:

一、海运“超常”繁荣,船司利润暴增

受到德尔塔变异毒株的影响,全球疫情形势仍显严峻,市场对各类物资需求保持较高水平。2021年海运价格暴增使得全球航运公司大赚,也加速了市场竞争。航运巨头谋求多元化发展,非联盟船司急于抢占市场,国际三大联盟控制的海运版图出现松动。

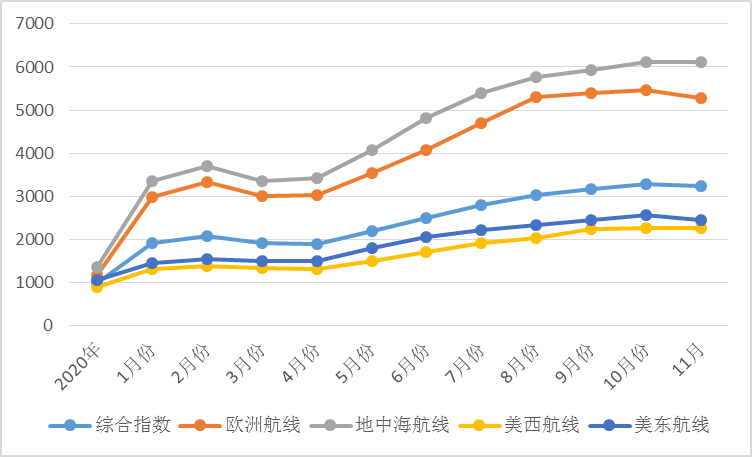

1. 中国出口集装箱运价较2020年上涨229.2%

2021年以来,中国出口集装箱运价指数持续上涨,虽然3-4月间有小幅回落,但总体上涨幅较大。2021年11月综合指数较2020年上涨229.2%,北美、欧地航线运价指数上涨均在130%以上,以欧洲航线涨幅最大为356.04%。

2021年中国出口集装箱运价指数

备注:平均运价的计算方法为简单平均 来源:上海航运交易所

11月中国出口集装箱运价综合指数较10月份回落1.54%,但美西航线运价指数仍上涨0.27%。

临近圣诞节,欧美年底旺季也接近尾声,但市场需求仍保持高位,美线船舶平均舱位利用率接近满载水平,运费高位还将持续。

2.全球所有航运公司收入暴增,中远海控净赚去年近6倍

随着海运费的不断飙升、屡创新高,根据Sea-intelligence的数据,全球所有航运公司的收入均大幅增长。全球上市航运公司排名前五的马士基、达飞集团、长荣海运、中远海控、赫伯罗特2021年第一季度净利润已超越或接近2020年全年净利润。

作为世界十大著名船公司之首,全球最大的集装箱航运公司,2021年前三季度马士基营业收入已达2020年全年水平,2021年前三季度净利润是2020年的4.09倍。2021年第三季度,达飞集团货运量为550万标准箱,与2020年同期相比下降了2.5%;但实现净利润56.35亿美元。

(注:根据汇率折算金额,资料来源:公司财报)

达飞集团与赫伯罗特2021年前三季度净利润分别是2020年全年的6.37倍和6.27倍。我国航运巨头中远海控和中集集团2021年前三季度营业收入已超2020年全年水平,净利润分别是2020年全年的5.92倍和1.65倍。

二、航运市场出现松动,中国船队崛起

在国际贸易中,90%左右的货物通过海上运输。航运实力是保障供应链安全的必要条件。2021年以来,高运价加剧了行业竞争,强劲的跨境贸易需求为国际航运格局的重塑提供了条件。

1.马士基&地中海航运竞争胶着,中国船公司排名上升

马士基和地中海航运仍占据全球集装箱班轮公司运力首位和次位,两者之间差距进一步缩小,截至12月3日,MSC与马士基运力差距仅为10,000TEU。

中远海控全球集装箱班轮公司运力排名第四。疫情以后,中国企业排名上升最快,例如,中国联合专线的排名已有疫情爆发之初的百名之后,晋升为当下的全球第22大航运公司。

全球10大集装箱班轮公司运力排名

资料来源:截至2021年12月01日Alphaliner公司统计

2.高运价加剧行业竞争,三大联盟控制的航运市场出现松动

航运三大联盟控制着全球80%的集运市场,在东西方航线和跨太平洋航运的市场份额高达95%。根据世界航运理事会(WSC)报告,独立、新的集运公司纷纷入市,2021年上半年集装箱船新船订单量远超2019年和2020年的总和。根据VespucciMaritime的数据,2021年跨太平洋航线量价齐扬,吸引非联盟集运公司投入运力,市场占有率已达30%,目前三大联盟市占率降至70%,市场竞争激烈。

三、航企竞争分化,我国船司紧抓机遇

疫情之后,各国经济复苏进度不同,我国制造业的稳定性带动了出口贸易激增,尤其是中欧、中美线跨境运输订单暴增。以中远海控和中集集团为代表的我国船司紧抓机遇,为保障国际供应链安全提供了支持。

2021年前三季度马士基营收第一:在已公布前三季度财报的全球10家上市航运巨头中,2021年前三季度营业收入排名前三的是马士基(432.81亿美元)、地中海航运(377.8亿美元)、中远海控(363.65亿美元)。

2021年前三季度中远海控净利润第一:在已公布前三季度财报的全球10家上市航运巨头中,2021年前三季度营业收入排名前三的是中远海控(122.57亿美元)、马士基(118.48亿美元)、地中海航运(111.85亿美元)。

1.中远海控、中集集团构建生态

中远海控通过港航协同优势的持续发挥,有效平抑周期性风险,积极打造陆海一体化运营模式。2021年上半年,公司中欧铁路班列、西部陆海新通道、中欧陆海快线箱量规模快速增长,同比增幅分别达到54%、79%、20%。

中集集团已形成一个专注于物流及能源行业的关键装备及解决方案的产业集群,截至2021年上半年,占集团营业收入10%以上的产品和业务为集装箱制造业务,道路运输车辆业务,能源、化工及液态食品装备业务和物流服务业务,其中,集装箱制造业务营业收入同比增长224.91%,对缓解今年以来“一箱难求”的局面起到了重要作用。

2.马士基、达飞集团着力提升“链”能力

突破传统业务局限性,提升供应链综合服务能力,成了许多大型物流企业的转型方向。百年老店马士基也要“上岸”,以综合性集装箱物流公司为目标,对货代、空运、陆运物流的纵向一体化并购,构建B2B集装箱综合物流生态链闭环。达飞集团也在今年以来亮眼业绩下,寻求加快转型,继续进行投资,以加强其航运、港口和空运物流网络,使达飞能够提供全面的解决方案并提高服务质量。

3.地中海航运、赫伯罗特积极提升运力

地中海航运继续扩充运力,巩固和提升海运霸主地位。自2020年8月以来,地中海航运一直在进行大规模运力扩张,加速收购了125艘二手船,并签署了比世界上其他任何船公司都多的新造船合同。

赫伯罗特一手提升运力规模,一手整合中小集运公司巩固其航线优势。2020年年底宣布了一项价值10亿美元的大订单,用于建造六艘由LNG供电的23,500+ TEU集装箱船。此外,整合收购荷兰集装箱船公司以加强其非洲市场地位。

4.中国台湾三大航企2021年盈利能力较强

在已公布前三季度财报的全球10家上市航运巨头中,中国台湾三大航企盈利能力较强,净利率超43%,其中,属于海洋联盟的长荣海运净利率47.49%,属于“THE Alliance”联盟的阳明海运净利率47.56%,未加入“三大联盟”的万海航运净利率43.98%。

长荣海运2021年1月份就宣布订造4.4万个集装箱,以响应激增的运营需求;阳明海运在法国新开子公司,以提高其在欧洲市场的份额,整合区域资源;万海航运投资3.6亿美元,购买数艘二手船,以满足当前旺盛的运输需求。

四、“非常态”繁荣,留给中国船司的机遇还在

2022年全球经济持续复苏,但不同区域差异较大。同时,全球疫情反复,能源短缺、供应链紧张、通胀上升等都给经济复苏带来了不确定性。国际航运塞港问题终将得到改善,但物流需求的刺激下,运价难以大幅下降。2021年海运市场的“非常态”繁荣还将持续。

1.欧美航线年底大面积停运。根据容易船期截止至11月16日汇总的数据显示,2021年11-12月(即首港出发在第44-52周总计9周内)亚洲到北美/欧地航线共计停航183个航次,以美西线停航数量最多为122个航次。11月欧地港口拥堵局面略有好转;美国物流体系持续低效率运行,导致港口长期拥堵、集装箱滞压、运输周转不畅,短期内无法有效缓解。

2.美欧经济复苏强劲,物流需求持续。虽然2021年以来,全球疫情形势几经反复,但世界经济复苏态势不减。根据世界贸易组织10月份预测,2021年全球货物贸易量增速将大幅反弹至10.8%,高于3月预测的8.0%,2022年增长4.7%。

3.供需错配导致的缺箱问题或将改善。集装箱供需错配导致2021年航运缺箱问题严重。2021年北美洲和欧洲的进口货物贸易量增长预计分别为12.6%和9.1%,且北美洲进口货物贸易量预计增长率远大于出口预计增长率8.7%,欧洲出口货物贸易量预计增长率9.7%略大于进口预计增长率。2021年亚洲出口货物贸易预计增长率14.4%远大于出口增长率10.7%。2022年全球各洲进出口货物贸易量增长率差距预计将收窄,缺箱问题或将改善。

4.港口处理能力短期内难以全面提升。当前,德尔塔变异毒株全球扩散,主要港口加强了防疫检验,加之临近圣诞,港口劳动力短缺问题存在,塞港形势难以完全解决,导致全球主要港口、码头承压,舱位供给吃紧。据上海航运交易所12月3日数据,出口集装箱运价综合指数跳增2.71%,创历史新高。所有主要航线几乎全面上涨,其中美西线每FEU运价首度突破7,000美元关卡。

基于此,在接下来的一段时间里,我国船司还应紧抓机遇,加强海运实力,并且构筑以铁海联运为代表的多式联运体系,提升综合物流服务能力和一体化供应链解决能力。