中国民营快递企业中最后一个巨头的IPO即将落定!

10月16日,极兔速递环球有限公司(以下简称极兔或极兔速递)正式发布招股书,股份代號:1519,预计将于2023年10月27日在香港联交所主板挂牌上市。

3年前,极兔从几近饱和的国内快递行业中撕开一道裂缝。进入中国前,几家头部快递公司市占率已超80%。短短3年,极兔从0开始,做到了市占率近11%,位列国内第5。

晚来的极兔为何跑出加速度?极兔发迹于东南亚,凭借区域代理模式迅速起网。经过8年的沉淀,去年东南亚市占率22.5%,已成为东南亚排名第1的快递运营商,而排名第二的市占率仅7.2%。

极兔去年进入沙特阿拉伯、巴西等新兴市场,到2027年新市场规模将达71亿件。如今,极兔申请在港股主板上市,再次刷新快递企业从创立到上市的记录。

透过这份招股书,国内国际两条腿同时跑的极兔能否成为中国的UPS?

9月1日,中国人民大学中国民营企业研究中心发布的2023全球独角兽企业500强。极兔估值在全球物流独角兽中位居第二,仅次于菜鸟。而极兔的成长却如此有戏剧性。

(一)差异化竞争,晚来的极兔跑出重围

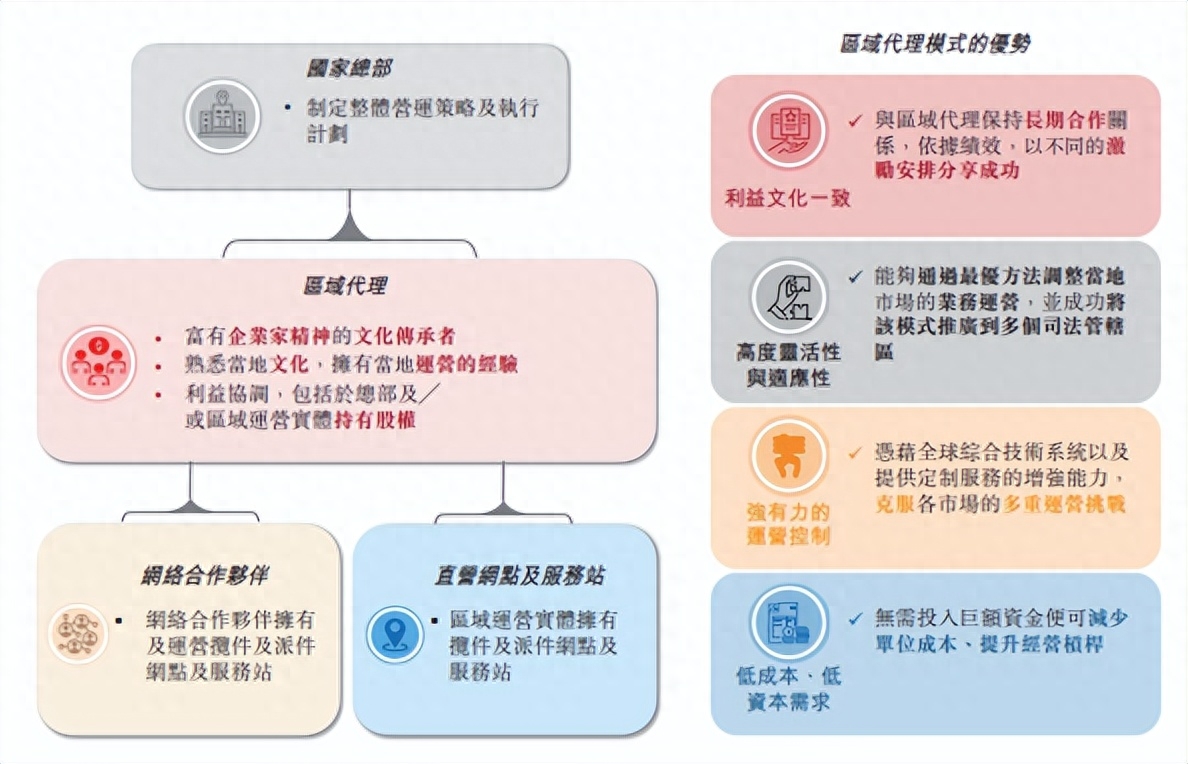

相比有二三十年发展的通达系,极兔是后起之秀,是中国快递中同质化竞争的关键变量。加盟式快递是中国快递市场的主流模式,而极兔采用区域代理模式,走了一条差异化道路。

加盟模式下,快递运营商只负责分拣和干线运输过程,而加盟商主要负责第一公里和最后一公里的揽件及派件。

而在区域代理模式下,区域经理拥有更大的管辖权和自主权,可以自行筛选所辖范围内的终端合作伙伴,拥有更灵活的定价权。

如今,极兔已经成为了中国及东南亚唯一一家大规模采用区域代理模式的快递运营商。

(区域代理模式)

凭借差异化竞争,晚来的极兔跑出重围。截至2023年6月30日止六个月,极兔在中国业务量达64亿件包裹,同比增长15.1%。

(二)国内亏损大幅收窄,国际件量持续增长

作为后来者,进入中国市场的三年,极兔不断投资技术基建,累计经营亏损约30亿美元。

但好在亏损呈现出逐年收窄的趋势,2020年至2022年负毛利率分别为17.0%、11.2%及3.7%。截至2023年6月30日止六个月,毛利为193.5百万美元。凭借高瓴、红杉、腾讯等背后资本加持,极兔在中国也迅速发展。

2022年,极兔中国业务量达120亿件,按包裹量计占当年市场份额的10.9%,成为了第一家最短时间跃进第一梯队的民营快递企业。

2023年6、8月,市场份额增加至11.7%、12.4%。极兔的突围在于国内国际两条腿同时跑,国际市场发展的品牌效应和网络对接,反哺了国内发展,避免了同质化竞争。2022年,极兔全球业务量为146亿件,复合年增长率为112.3%。

二、国际竞争:在跨境中带球奔跑

中国已是物流大国却不是物流强国。连续9年规模位居全球第一的中国快递市场,除顺丰外,鲜有在全球排的上号的中国快递品牌。

出海热潮下,中国必将跑出更多自己的UPS、FedEx、DHL。

(一)起步于东南亚,海外领跑优势

极兔发展轨迹与通达系相反,是第一家发迹于海外而后转攻国内的民营快递企业。

2015年,极兔将国内快递7*24小时的无休服务复制到印尼,仅用两年时间便坐上了印尼市场的第二把交椅。

四年之内,在越南、泰国、马来西亚等东南亚国家顺势复制,如今已是东南亚排名第一的快递运营商。2022年东南亚市场份额22.5%,快递业务量达25.13亿件,相较于2020年实现了47.6%的年复合增长率。

东盟是最大增长引擎,极兔还将视野放到了中东、美洲市场,隐约可见极兔对标UPS等国际巨头的雄心。

跨境电商市场增长空间巨大,据弗若斯特沙利文的数据,全球跨境物流市场预计由2023年的4,561亿美元增至2027年的6,807亿美元,复合年增长率为10.5%。

极兔乘上了跨境电商的东风,海外市场发展领先国内部分加盟式快递,建立了领跑优势,或许能为希音、拼多多TEMU的出海带来一丝想象。

(二)与梅西签约,加深国际品牌记忆

国际化是极兔的天然优势,比国内加盟式企业更注重国民化、国际化品牌形象建设。2022年卡塔尔世界杯期间,梅西成为极兔首位全球品牌代言人;

2023年成为春晚的物流行业甄选品。

与两大IP合作,对极兔快速打开全球市场、提升国民知名度有着积极作用。

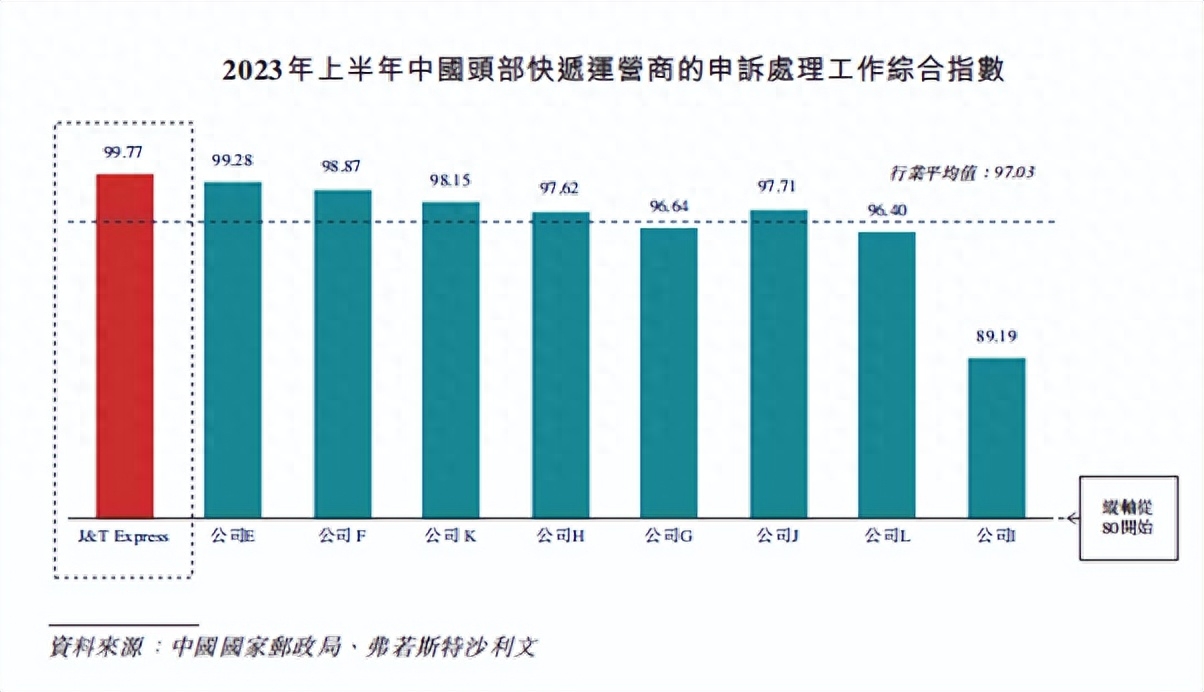

寻求高品质快递,极兔口碑正在扭转。据国家邮政局数据,2023年上半年极兔在平均投诉率方面于中国主要快递运营商中排名第一,在申诉处理工作综合指数方面在中国主要快递运营商中排名第一。

三、大象雄心:做全球快递的新锐

极兔的成立不过短短几年,兔子身段却有着大象雄心。战略收购贯穿着极兔8年的发展历程,而UPS也是通过战略性收购成为全球千亿级快递企业。

(一)保持大象战略定力

初来乍到,三次收购(龙邦速运、百世快递及丰网速运)让极兔在中国市场站稳了脚跟,朝着全球快递新锐的目标前进。

2019年,极兔收购上海龙邦速运,获得了在中国合法经营快递业的许可证。

2021年,极兔以68亿元的价格收购百世国内的快递业务。通过收购百世快递,极兔重资产实力迅速提升,跻身国内一线快递企业水准。

截至2023年6月30日,极兔拥有265个转运中心,超过8,400辆干线运输车辆,超18,600个揽件及派件网点。

2023年5月,极兔以11.83亿元收购丰网速运,新增1000多个加盟站点,为上市增加了筹码。在招股书中,顺丰也赫然在列,持有极兔1.5%股份。

极兔深度绑定Shopee 、淘宝等头部电商平台,拥有充足的货源,但缺少顺丰的航空资源和干线物流。极兔与顺丰再次联姻,一只跨境物流独角兽呼之欲出。

(二)保持大象战略耐力

国内快递纷争是场持久战,通达系你追我赶。对于处在投入期的极兔,不仅要抵抗竞争对手的围堵,还面临着盈利的挑战,极兔表现出了较好战略耐力。

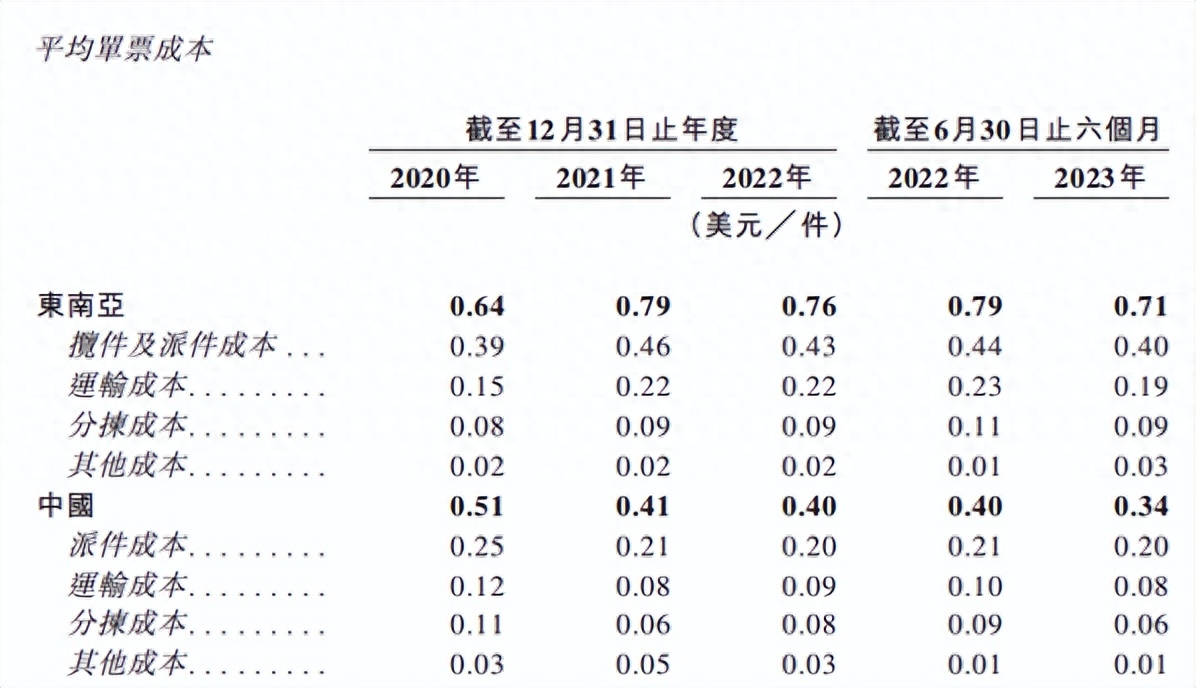

通过持续的成本优化,极兔2020年至2022年国内单票成本持续下降,从0.51美元/件下降至0.4美元/件。截至2023年6月30日止六个月,国内单票成本下降至0.34美元/件。

循着拼多多的步伐,极兔完成了蒙眼狂奔。但物流行业已经进入下半场,价格战比拼不再被提上台面,对极兔来说至少不能再依靠速度来维持当前排位。

如今上市在即,资本市场会不会买单?要看极兔如何讲好降本增效与提质增量的故事。

作者:万青