稍微了解风投圈的人,可能都听说过沈南鹏,这个15岁就获得了全国中学生计算机竞赛冠军的少年天才,今年4月在《福布斯》杂志公布的2018年“全球最佳创投人”榜单(The Midas List)中荣登榜首,成为摘得该项桂冠的第一位中国人。

有人说,他和他身后的红杉资本中国拿下了互联网的半壁江山。马化腾都曾在公开场合“抱怨”:走到哪里都能撞上红杉。

的确,红杉资本中国创始及执行合伙人沈南鹏是个疯狂且勤勉的投资人,虽然他2005年才和从美国回来的张帆成立红杉资本中国基金,但短短13年,红杉资本中国投资的企业就已经超过500家,投资次数近900次。

鲸准数据显示,截止2018年第一季度,估值超过10亿美金的150多家独角兽中,红杉命中40家,是命中率最高的投资机构,超出第二名腾讯13家。而在2010年后出现的13家超级独角兽(估值百亿美金以上)公司中,红杉命中10家,包括京东、58赶集、中通快递、美团点评、滴滴、今日头条、大疆、拼多多、快手、陌陌,同样远超同行。

沈南鹏有一个着名的赛道投资理论,所谓赛道投资理论就是投正确的赛道,而不是投参赛选手。他的逻辑和着名的天使投资人徐小平正好相反,后者是看对人,脑袋一拍钱就出去了。

沈南鹏的投资逻辑直接影响了红杉资本的投资版图,它的火力主要集中在三个领域,一是电子商务,二是互联网内容产品,三是共享经济。

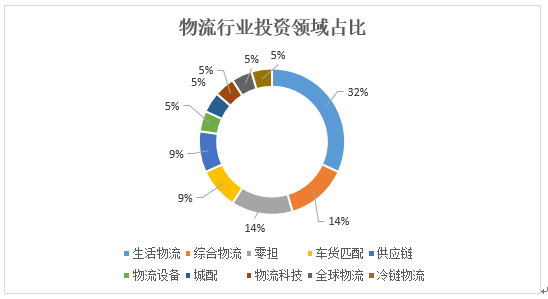

当然,其他火热的领域他也不会放过,比如人工智能、医疗健康、社交网络,还有近二十年蓬勃发展的物流产业。

41轮21个物流企业培养8个独角兽

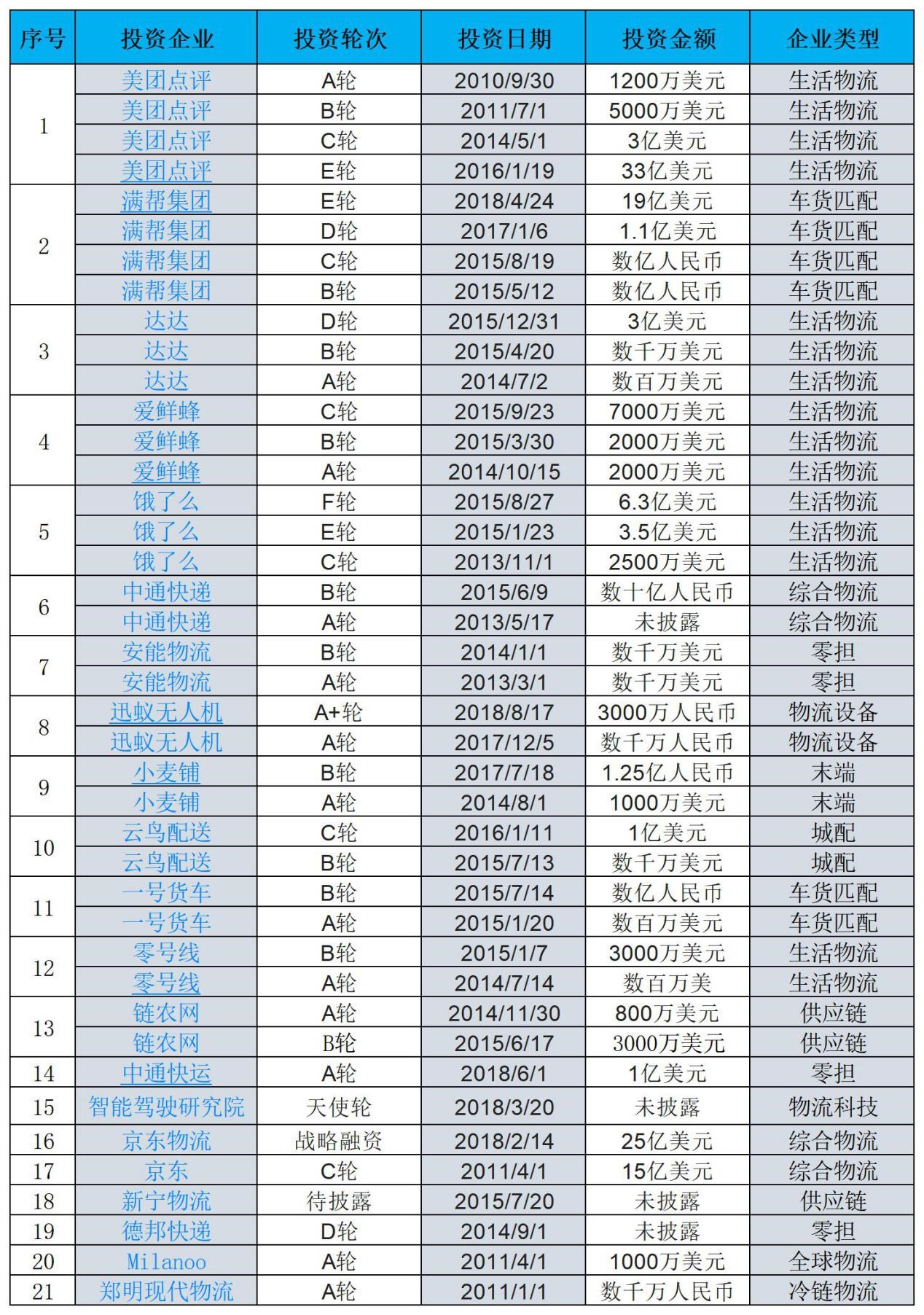

每一个被沈南鹏盯上的领域,红杉资本投的都不少,头部企业几乎都是它的囊中之物,物流行业也不例外,普快之王中通、零担之王德邦、生活物流之王美团、综合物流后起之秀京东、车货匹配之王满帮都被他拿下。

(根据公开数据整理)

沈南鹏在投某一领域时,一般不会把鸡蛋放在一个篮子,很多时候,他会投资两个相互竞争的头部企业,比如,他在投美团的同时,还投了大众点评和饿了么,投资德邦的同时,也投了安能,投满帮的同时,又投了一号货车。

他的招数很大程度规避了市场带来的风险,毕竟,在这些火热的赛道,总会有一些企业跑出来。

事实证明,沈南鹏的眼光非常的毒辣,在他投资的21家物流企业中,估值或市值10亿美金以上的独角兽4家,分别是饿了么、德邦、满帮和达达,100亿美金以上的超级独角兽4家,分别是京东、美团、中通、京东物流。

跟随企业成长

和高瓴资本的张磊一样,沈南鹏也倾向于做企业的长期投资人。去年8月,在VIPKID的D轮融资发布会现场,沈南鹏提出了“红杉资本要成为顶级高成长企业最早和最重要的投资人”的目标。

在过去的13年,红杉资本其实已经在这么做了,很多投资案例显示,红杉资本在企业成长初期就入场了,但同时也有很多是在中晚期才入场。

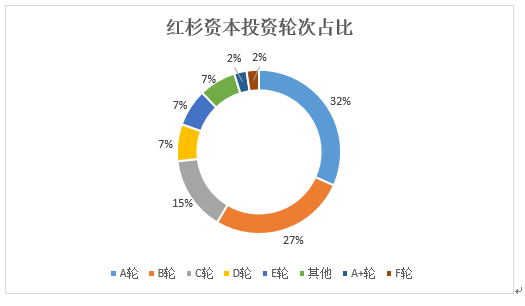

数据显示,在物流行业,红杉资本A轮入场占比最大,B轮紧跟其后,两者加起来高达59%,其次是C轮、D轮和E轮。而天使轮、F轮和战略投资较少。

红杉资本复投率极高,就物流行业来说,沈南鹏投了21个企业,其中13个企业都有二次投资行为,复投率高达62%。一般A轮入场后,红杉资本会继续投B轮,在13个A轮入场的企业中,仅有3个没有二次复投。

而沈南鹏最引以为豪的美团点评,更是从A轮一路追到了E轮。据说当初王兴还在做校内网时,就找过沈南鹏,不过因为沈南鹏当时看不清校内网的模式和未来,最后投了周鸿祎的360。

红杉资本中国如此高的复投比例,其实跟红杉资本的传统分不开,据沈南鹏透露,红杉资本有一个资料库,在这个资料库里,可以找到这家机构考查过的每个行业的发展过程,甚至能找到十年前考察过的那些美国电子商务公司。

通过这些资料库,一定程度上,你能从中看到你所投资的企业三年、五年甚至十年后行业会发展成什么样。

当然,这并非绝对的,沈南鹏投资的失败案例也不少,正是这些失败的案例,让他拥有了狼一般敏锐的嗅觉。

这样的嗅觉让他能分辨哪些领域是短期的火热还是有长期的发展前途,他曾表示,如果只是短期有热度,那就不要去投。一定要选有长期前景的行业,然后再投本身又是行业领袖的企业。”

红杉也焦虑

回到之前所说的沈南鹏要红杉做到最早期和最重要的投资人的目标上。

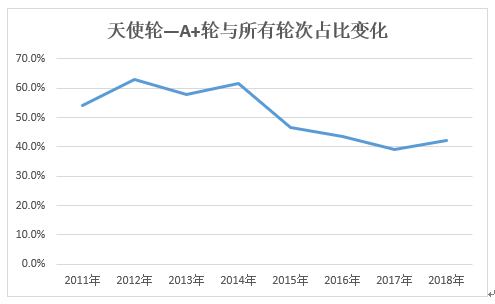

从数据来看,红杉资本入场已经相对早期了,从2011年开始,红杉资本历年A+轮以前入场的比例都超过40%,但整体来看,呈一个下降的趋势。

这与中国资本市场的变化有莫大的关系。随着我国对外国资本的逐步放开,越来越多的国际投资机构涌入中国。与此同时,中国本土投资机构也如雨后春笋般涌现,比如腾讯、阿里、京东。

很多国内资本本身就对行业非常熟悉,有纯粹的投资机构所没有的先天优势。

这给红杉资本和沈南鹏带来了一定的压力。

要想更早期做场,就要做到用更快的时间看清一个企业的模式和他的创始人,但一些小而美的投资机构和一些天使投资人让红杉资本很焦虑,因为他们就专注于一个领域,或者给不给钱全看眼缘,反应速度有时比红杉资本快的多。

红杉资本中国合伙人周逵在接受36氪的采访时曾表示,红杉并不觉得自己高枕无忧,仍然无时无刻不在担心“下一个机会我们没抓住、你和创业者之间的信任关系会弱化”。

比如之前51信用卡的孙海涛同时找了红杉资本和薛蛮子,两者都想投,但薛蛮子不需要向谁汇报,大腿一拍就打款。红杉资本因此错失了参与一个独角兽成长的机会。

这种不断加速的市场节奏和来自同行的竞争让红杉资本和沈南鹏一度很焦虑,但沈南鹏显然很享受这种焦虑,他把这种焦虑转化为对新鲜行业的兴奋。周鸿祎说他是一条鲨鱼,拥有极其敏锐的嗅觉,哪里有血腥味就会迅速冲上去。

这种极强的行动力让他成为一个走路都带风的人,今年4月份结束吴晓波的采访后,这个操盘上百亿美元的领头人,是一路小跑冲进电梯的。如果转行做体育竞技,他大概会是一名优秀竞走远动员。

掌链记者崔芸