国内:表面波澜不惊,实则暗流涌动

据掌链不完全统计,4月国内物流供应链及相关联领域,披露了主要投融资事件共9起,融资金额超17亿元。无论是数量还是金额,与3月相比都出现了比较明显的下降——有18起投融资事件,涉及金额超85亿元。

① “寒冬”中的佼佼者是资方眼中对的人。一般而言,A轮和A轮之后融资之后的企业,具有更稳定的投资价值,是资方出手较为理想的时机。而4月的9起投融资事件似乎有悖于常理。

除去3笔战略投资和1笔用于组建合资公司外,余下5起中有4起融资轮次是A轮及A轮之前。这一不合常理现象的出现有却有其内在的逻辑性。

比如说鸭嘴兽,完成的A1轮融资是其成立两年的第四次融资。而这不是重点。

鸭嘴兽主要为长三角外贸工厂经上海港和宁波港进出口的集装箱提供公路运输服务。上海港在全球港口集装箱吞吐量排名中,连续9年排名第一;宁波舟山港的货物吞吐量连续10年全球第一。

鸭嘴兽在运力和订单规模方面已取得市场领先地位。其官网称,在上海的运力已超过市场总量的50%,并持续增长;月运输量已居同行首位,并保持20%左右的月环比增长。

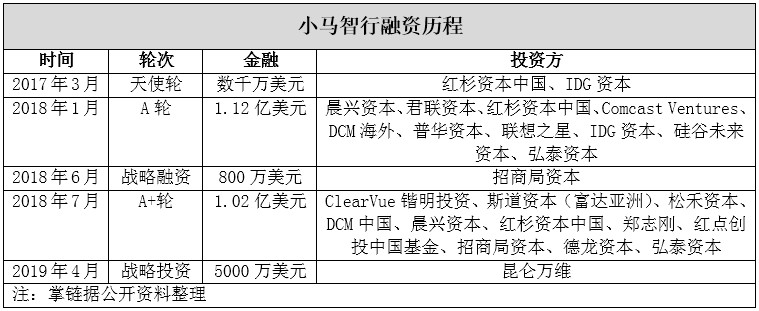

再比如说,小马智行成立不到3年进行了5次融资,被称为中国吸金能力最强、估值最高的无人驾驶初创企业。去年7月,完成A+轮1.02亿美元融资后,小马智行彼时的总融资达2.3亿美元,整体估值达10亿美元,就成为中国首个无人驾驶独角兽。

资本流向细分领域的头部企业,或是资方在“寒冬”中愈发谨慎的一种表现。

② 快递加码智慧物流加固竞争护河城。圆通成立圆通云仓科技公司,注册资本2亿元,经营范围为计算机软硬件技术、仓储、普通货运、供应链管理等。

快递公司组建物流科技公司,圆通不是第一家。今年3月申通投资一家大数据、人工智能技术公司——浙江申通万马科技有限公司;去年顺丰与8家供应链公司共同组建了大数据公司。竞逐物流科技背后,是头部快递公司加大智慧仓储为代表的智能物流基础设施的布局投入,为构建新护城河夯实地基。

除了圆通,两家仓储机器人公司视比特机器人和Syrius炬星完成融资,再次展现仓储科技物流类公司强大的吸金能力。电商物流和快递企业的分拨、转运中心是这类型企业主要的目标客户。

③ 本土快递海外之争,或从东南亚开始。从金额来看,顺丰全资子公司SFOverseas与金源米业全资子公司AffluentWoods其同出资700万新加坡元,在越南成立的合资公司GSEXPRESS,显得有些“寒酸”,但小投资传递出大信号——加快国际业务的布局,深耕东南亚物流市场。

算上GSEXPRESS,这是顺丰两个月来在东南亚投资的第三家物流公司。3月6日,顺丰战略投资缅甸物流公司KOSPA;3月中旬,与印尼Triputra集团成立合资公司,开拓印尼的电商物流市场。

不单是顺丰在“编织”东南亚物流网,本土快递企业的国际化版图中,东南亚占据着非常重要的位置。

去年11月在泰国大曼谷地区起网运营的百世快递,今年1月就实现了泰国的全境覆盖;去年4月中通已经与柬埔寨国家邮政达成战略合作关系,同年5月中通快递在柬埔寨的分拨公司竣工;去年11月,圆通速递继开通长沙——马尼拉航线之后,第二条通往东南亚地区的长沙——胡志明国际航线开通。

各家看好东南亚市场:一是从东南亚到中亚、东欧、西欧是中国企业普通选择的出海路径;二是东南亚地区物流基础设施落后、物流效率低,这像极了中国的“昨天”,但也意味着巨大的上升空间;三是阿里、京东争相在东南亚跑马圈地。

而竞逐东南亚市场,顺丰与通达系的路径还是有所差别的。顺丰拓市手段更为多元化——自建,参股及战略合作并行;从服务对象看,通达系更多的是服务于本土的跨境电商平台,而顺丰则侧重服务当地的物流市场。

④ 京东入股五星电器,与苏宁展开贴身“肉搏”。说完最小的,再说最大的——京东对五星电器12.7亿元战略投资,是4月中最大的一笔。

近年来,电商与实体零售逐渐告别“你死我活”的对立状态而走向融合。线上与线下两种渠道融合发展的新零售业态,成为大势所趋。

不久前,京东方面提出,在线下“再造一个京东家电”。

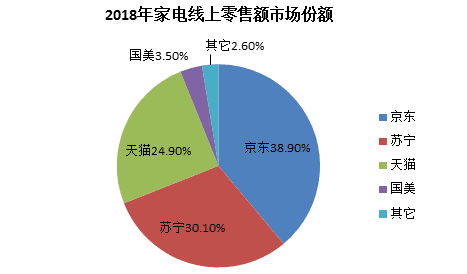

在线上家电领域,京东是当之无愧的带头大哥。据中国家用电器研究院和全国家用电器工业信息中心在联合发布的《2018年中国家电行业年度报告》显示,2018年京东占家电线上零售额的38.9%,而苏宁占30.1%。

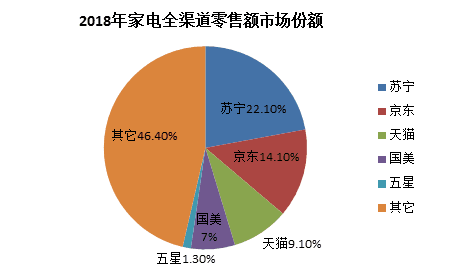

但是,如果算上线下的整体销售额,苏宁凭借大量线下实体店的优势,实现对京东反超——占比为22.1%,而京东为14.1%。

显然,京东是想借五星电器弥补线下布局不足的短板,尤其是网购相对欠发达的三四线城市。公开资料显示,截至2019年2月,五星电器拥有283家直营店(其中江苏占比约60%)、328家乡镇加盟店,主要集中在二至四线城市。从门店分布来看,五星电器的优势力量集中在江苏,而这恰恰是苏宁总部所在地。

靠投资杀入苏宁大本营的京东,线下管理能力,线上和线下的融合,与五星电器管理层的融合等一系列问题,左右着巨额投资是否能取得预期的效果。

(数据来源:全国家用电器工业信息中心)

国外:东南亚和南亚物流市场被看好

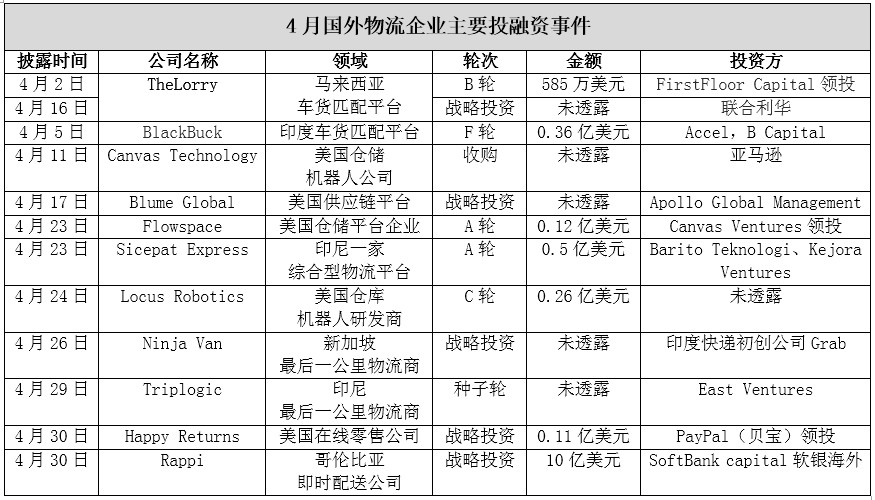

与国内的波澜不惊不同,国外的物流市场可谓是风起云涌。4月共发生12起投融资事件,主要集中在电商物流和车货匹配这两大领域。

(掌链据公开资料整理)

① 最大一笔投资又来自软银。4月国外投融资事件比较密集,但金额普遍不高,大多是千万美元级。软银一笔10亿美元的投资格外引人关注——战略投资哥伦比亚即时配送公司Rappi,又创造了当月的投融资纪录。3月国外物流领域最大一笔融资也出自软银。

软银一直十分看好变革时代的高科技企业。这从在物流市场的投资可见一斑,国内的阿里巴巴、百世、满帮,快仓机器人等;国外的Delhivery——是印度最大的第三方物流公司,也是印度物流技术市场的第一家独角兽企业,3月软银刚刚完成了对其4.13亿美元的战略投资。

这笔融资延续着软银一贯的风格。与Rappi作为拉美地区第二家独角兽企业相比,其互联网+科技公司的背景,以及同城物流背后的巨大市场,应该是软银出手的理由。

② 东南亚和印度成投资洼地。12起投融资事件中,投向东南亚地区物流公司就有5起,还有1家印度公司获得了投资。而在3月国外发生的8起投融资事件有1起在印尼,2起在印度。

4月完成两轮融资的TheLorry,成立于2014年9月,目标是提供高效且价格合理的物流服务。它通过提供物流平台,将个人和企业客户与其东南亚数据库中的卡车和货车所有者联系起来。

作为车货匹配平台,其目标不局限于马来西亚本国市场,借力资本将业务拓展至东南亚其它国家。其4月获得的两笔融资,一个用途是就拓展马来西亚、新加坡、泰国和印尼的业务。

联合利华投资TheLorry是一种显然易见的双赢。前者可以为后者提供货源,而后者可以通过TheLorry的服务向东南亚地区的客户提供其产品。

密集获得融资的不止TheLorry一家,BlackBuck3月15日刚刚Pre-F轮融资不到1月,4月5日又宣布F轮融资的消息。BlackBuck在印度也是一家车货匹配平台,有“卡车版滴滴”,是印度这一领域最大的初创公司,目前的估值8.62 亿美元已经接近独角兽企业。

BlackBuck的快速崛起,印度电子商务物流市场的迅猛发展功不可没。有调查数据显示,2018年印度的电子商务零售物流市场规模达13.5亿美元。