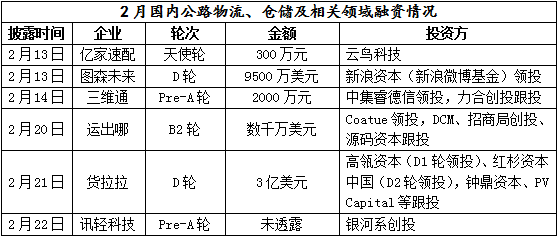

2019年2月,国内快物流(公路干线和同城)、仓储及相关联领域,无论是融资的数量还是融资总金额,环比大幅缩水。

2月这一领域披露主要融资事件仅有6起,融资总金额超30亿元人民币。1月这两组数据分别为10起和超130亿元。

这应该是受农历新年长假的影响。一方面,春节期间企业和资方大都处于休假状态,另一方面,春节期间发布投融资消息“吸睛”效果会打折扣。

资本青睐头部企业,同城货运两强争霸格局渐成

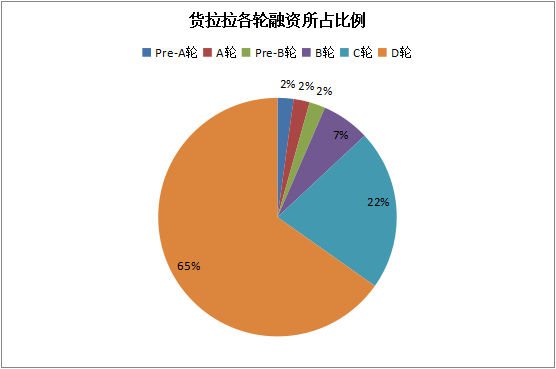

从融资额度来看,货拉拉的D轮3亿美元融资,占据2月融资金额近三分之二的比例。这也是货拉拉自2013年组建以来,获得的最大单笔融资。

①融资额度屡创新高。3亿美元的融资额度(D1+D2轮)在物流行业算不了什么,但是在同城货运领域,创了一个纪录。去年11月,驹马集团宣布完成C轮15亿元融资。在此之前,快狗打车(原58速运)2018年7月完成C轮2.5亿美元融资。

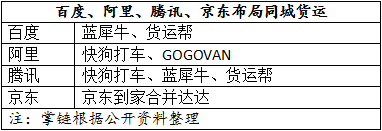

不仅是上述3家,近几年来同城货运平台一直是资本的“宠儿”。BATJ都已在这一领域布局。

资本看好同城货运,最主要的一个原因是快速发展的万亿级市场。2017年同城货运市场规模达到1.1万亿元。有机构预测,未来几年同城货运市场仍将稳步增长,2021年市场规模将突破1.5万亿元。

②抢占市场份额是主旋律。货拉拉D轮融资一个主要投向是“用于已有业务在中国大陆及东南亚、印度市场的扩张”。

国内同城货运领域,虽然参与者众多,但从市场覆盖率来看,目前货拉拉和快狗打车占据了一定的优势。货拉拉平台已经拥有注册司机300万以上,并服务于2800万用户,中国内地开通城市132个,在东南亚和南亚的不同国家和地区11个城市上线了业务。

截至2018年11月,快狗打车服务已经覆盖了6个国家及地区,346个城市,平台活跃用户数超过900万。在海外市场,与GOGOVAN合并的快狗打车,与货拉拉的布局也存在很大交集。

规模决胜理论,同样适用于同城货运行业。快速抢占市场,获得规模化的先机,需要资金弹药为后盾。货拉拉的D轮融资,或将加快其与快狗打车的市场份额争夺的步伐。

③新能源物流车成竞逐新焦点。货拉拉D轮融资的另一个用途是“汽车销售业务的纵深发展”。其中,相当一部分是新能源物流车。

不只是货拉拉,驹马获得C轮15亿元融资后,将全力开启新能源物流车在全国的布局;快狗打车去年曾提出,加大对新能源车辆的应用来绿化运力。

这种集中布局新能源物流车的背后,一是获得更多的路权,二是降低运营成本。

出于环保和缓解城区交通拥堵的考量,对货车尤其是燃油货车限行甚至是禁行将不可避免,而新能源物流车在越来越多的城市享有充分的路权。在成本方面,有数据显示,微面拉货每公里大概费用0.61元,而新能源车平均每公里花费0.18元。

④头部企业加宽技术护城河。从用户、业务量及覆盖城市等方面来看,在同城货运市场,快狗打车和货拉拉逐渐拉开与其它竞争对手的差距。

获得一定规模优势的快狗打车和货拉拉,日益重视在技术的加持下精益化运营,以降低运营成本、提升运营效率。

在同城货运领域,决定胜负主要有两个方面,一是业务入口(强调规模),另一个是运营效率(强调成本)。如果两者形成了正向良性循环,那么后来者的机会将更加渺茫。

这也解释了快狗打车获得2.5亿美元融资后要“提高竞争壁垒”;货拉拉创始人周胜馥则表示,“未来货拉拉将持续专注于物流领域的效率提升”。

过去几年,同城货运巨大的发展空间和潜力,不断吸引资本的入局。但是近两年,同城货运的格局逐渐变得清晰,加之凛冽的寒风,资方出手变得愈发理性和谨慎,他们会仔细掂量投资对象在行业中的份量。这增加了掉队的企业和新入局者获得资本垂青的难度。

物流科技企业吸金势头不减,无人驾驶货运最为风光

2月发生的6起融资事件中,物流科技企业占了半壁江山,再次展现出这类企业强大的吸金能力。据不完全统计,2018年有20家物流科技(相关)企业,获得了24轮融资。

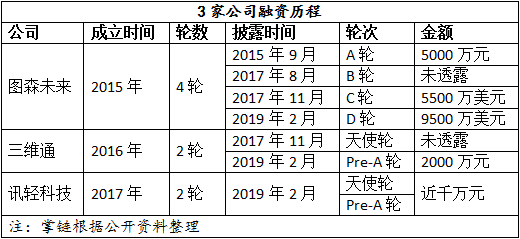

2月收获融资的3家企业的主攻方向有所不同。图森未来是无人驾驶卡车解决方案提供商;三维通则在智能物流、机器人和自动化行业深耕多年;讯轻科技通过城配物流 SaaS 系统,致力于提高城配物流效率。

严格意义上,这三家公司都属于初创公司,且目前都至少完成两轮融资。

①无人驾驶风光无限,商业化落地能力成关键。物联网、大数据、AI等技术的普及应用,正加速推动物流行业的智能化。无人驾驶在智能物流这个大家族中愈发受到关注。

2月我们只统计了一家无人驾驶的初创公司,但若把时间轴拉长和扩大视野,就会发现这一领域正在上演“你方唱罢我登场”的戏码。

同样是在2月,美国的自动驾驶Nuro宣布获得9.4亿美元融资,投资方是软银愿景基金;一样是自动驾驶初创公司的Aurora获得来自亚马逊、红杉资本和壳牌投资部门的超过5.3亿美元投资。3月1日,飞步科技宣布获得来自青松基金、和玉资本的数千万美元Pre-A轮投资。

不仅是图森未来这类初创公司,百度、阿里、腾讯、京东等互联网巨头也在这一领域竞争相布局。

物流无人驾驶面临法律和制度障碍亟待突破,但是从国家和地方政府出台政策来看,显然有利于物流无人驾驶的发展。

无人驾驶在物流行业的应用被认为将早于乘用车实现商业化。这除了安全性的考虑外,降低人力成本、提高管理效率,改善操作人员的工作环境等需求,都加速推动无人驾驶商业化落地。

当前无人驾驶的物流应用大多数局限于特定场景或限定功能,但换个角度来看,这不是正走在商业化落地的必经之路上么?

这块大蛋糕看起来非常美味,但不意味着谁都能来分一杯羹。这一领域的初创公司能否获得融资或取决于:一是强大的技术研发团队和能力;二是明确了商业落地方向和前景可期。

②系统解决方案或成智仓机器人主攻方向。2月获得融资的三维通,主要为企业提供货物分拣和集散的机器人系统解决方案,主要产品包括分拣机器人、仓储搬运机器人以及机器人分拣仓储系统。

如果说无人驾驶在物流领域更多地应用于室外场景的话,那么智能机器人则主要应用于室内作业。

特别是智能仓储机器人,由于物流快递行业加快自动化升级,提高分拣效率,降低包裹处理成本,一线操作人员工作强度等诉求日益迫切,使其成为一种刚需产品。

有数据显示,2018年电商领域对智能仓储物流机器人的需求量有近百万台,而目前的渗透率低于1%;在制造业领域,智能仓储物流机器人的需求量更大,超过千万台。

但是不同企业对精益化柔性生产的侧重点,因此能够适应动态生产环境的智能仓储机器人或成主攻方向。

换句话说,能够输出高效率、高准确率、低成本的智能仓储物流解决方案的企业,在方兴未艾、但格局初定的智能仓储机器人领域杀出重围的概率更大。