(资料图)

从今年3月至今,国内快递行业有两件持续受到关注的事:一是,各大民营上市快递公司陆续发布2018年年报;二是,二三线快递集中爆发的生存危机。

这两件事或明或暗地传递一个信息——头部企业的竞争愈发白热化,头部企业与非头部企业间的差距与时间成正相关。

掌链根据各大快递公司发布的财报及公开信息,简要梳理了2018年业绩。从数据来看,七家上市快递公司占据了快递行业7成以上的市场份额,且未来市场集中度将进一步提升。而从2018年经营表现和2019年战略重心,或许可以窥视行业的未来走向。

2018年业绩梳理:谁是最大赢家?

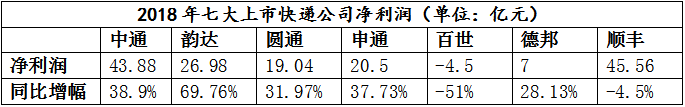

在七家快递公司中,随着4月底韵达2018年年报的发布,我们可以从业务量、净利润和营收三个维度,为七家快递排排座次。

①先看业务量,中通蝉联榜首。2018年,七家上市快递公司完成的包裹量,按从高到底的排序为——

中通(85.2亿件,市占率16.8%)>韵达(69.85亿件,13.77%)>圆通(66.64亿件,13.14%)>百世快递(54.7亿件,11.7%)>申通(51.12亿件,10.1%)>顺丰(38.69亿件,7.63%)>德邦(4.47亿件,0.88%)。

从业务量同比增速来看,除去基数较低的德邦外,韵达以48%的增速领先其它快递公司,2至5名分别为百世快递(45.1%),中通(37.1%),圆通(31.61%)申通(31.13%),顺丰(26.77%)。七家公司的业务量均跑赢全国平均水平26.6%。

②再看净利润,在这项指标上顺丰虽然领跑,但是与追赶者的差距正在缩小。2018年顺丰控股的归属上市公司股东的净利润同比下降4.5%至45.56亿元,而扣非后的净利润为34.84亿元;中通快递2018年的净利润43.88亿元,调整后净利润同比增长30.1%至42.01亿元。

扣非的净利润,中通已经超越顺丰。其它快递公司与顺丰仍有一定差距,但是净利润实现了较高的增长。

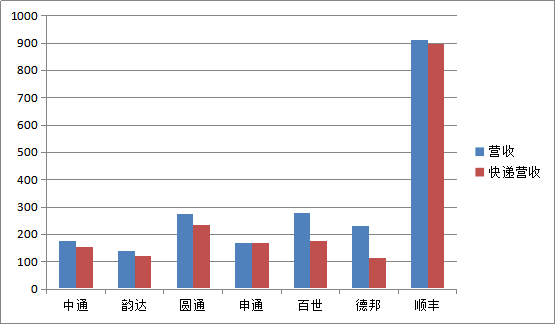

③最后看营业收入,顺丰毫无疑问以超900亿的营收傲视群雄,百世、圆通和德邦分列2-4位,然后是中通、申通和韵达。

(七家上市快递公司的营收和快递业务营收,单位:亿元)

有两点需要强调:

一是,营收数据只是数据而已。顺丰的营收和三通一达的,由于模式和统计口径不一样,不具有可比性。一方面,顺丰是直营模式,年报中的营收是全网的收入,三通一达是总部收入;另一方面,通达系中,有的如申通将派费计入营收,有的如中通未将派费算入其中。

二是,2018年全面转型的德邦,快递收入首次超过快运收入。快递营收同比增长64.5%至113.97亿元;快运业务收入同比下降13.76%为112.06亿元。

2019年前景展望:深耕主业与多元化拓展并行

2018年七家上市民营快递公司的市场占有率已经超过7成,随着二三线快递公司或出局或另谋他路,头部企业争夺市场份额的态势将更加激烈。各家公司在存量挖潜的同时,在多元化布局方面也不谋而合。

①谁将率先破“3”。2018年若按月度的数据,中通、韵达、圆通、申通等的日均业务量均突破2000万大关。而从全年均值来看,业务量超过2000万的只有中通一家。不过韵达和圆通的日均业务量也接近这一水平。只要保持行业平均增速,2019年应该能突破2000万。

不仅是韵达和圆通,2018年百世快递和申通的日均业务量分别为1498万件和1400万件,按照各自去年的同比增速,日均业务量破2000万是大概率事件。

而能够突破3000万的,或许只有中通了。

中通董事长赖梅松曾表示,2019年目标业务量增速超出行业平均水平至少15%。国家邮政局预计,2019年快递业务量将同比增长22%。照此估算,2019年中通的业务量将超115亿件。届时中通将成为第一家日均业务量超过3000万件的快递企业。

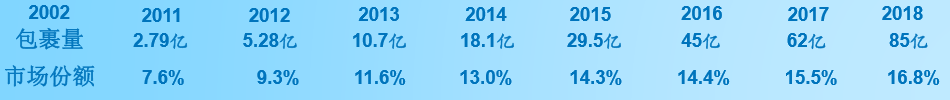

②成本控制或左右“战局”。从市场占有率来看,中通是从2014年开始稳步提升,并于2016年超过圆通,并连续三年稳居行业第一。

(中通快递2011-2018年业务量及市占率,来源:中通官网)

不只是中通,韵达的业务量增速已经连接20个月达到40%+的水平,助力其三年间市场份额提升了3.5%,进一步缩小与中通的差距。

近两年各家快递公司愈发重视服务质量,但这不等于在终端放弃通过价格战的方式抢占市场。要想鱼和熊掌兼得,成本控制是关键因素。

可以佐证的是,目前市场占有率前两名的中通和韵达,在“三通一达”和百世快递中,单票成本(剔除派费,下同)最低的,分别为1.11元和1.22元。

此外,申通快递通过2018年的一系列调整——最受关注的莫过于转运中心的改扩建和直营,孝感、漯河、成都、大连等19个地区转运场地进行新增和扩建;收购15个核心城市的转运中心,成本下降显著,单票成本从2017年的2.06元降到2018年的1.25元,同比下降64.8%。这是申通得到在2018年实现复苏性增长,不可忽视的因素。

③成本管理各有高招。总的来说,电子面单、配送网络优化,分拨中心智能化、自动化等技术的应用,提升了各家快递公司的成本管理能力,也为降价提供了空间。

换句话说,在产品和服务的差异化不显著的情况下,谁的成本管控能力越强,基层网点在抢占市场时的可操作空间就越大。

中通。其高效的运营和成本优势主要体面在以下四个方面:

一是,自有干线运输车队。增加使用自有、具成本效应、高容量的干线车队。截至2018年12月31日,中通的长途货运卡车数量超过5500辆,其中自有车辆数量超过4500辆,高运力甩挂车超2800辆。

二是,中央线路优化。自有车辆比例高,有利于中通优化优化路由线路,减少内部沟通成本。中通单票运输成本从2017年的0.77元下降至2018年的0.68元。

三是,分拨中心的扩张与自动化。截至2018年12月31日,中通86个分拨中心,其中78个属于自营,120套大、小件自动分拣设备安装投入使用,而2017年底仅有58套。自动化带来的效益,部分抵消了旺季人力成本上升的压力。

四是,面单电子与技术升级。2018年第四季度,中通的电子面单的使用率达99.6%,且加大对技术和数据项目的投资。

相比较传统快递单,每张电子面单的成本至少降低了0.2元以上,而且实现了业务数据的在线化。电子面单的普及,倒逼快递末端网点、转运中心整个流程的数字化进程。

韵达。在成本控制方面,韵达实施基于科技创新和精细化管理的“成本领先型”竞争策略,通过动态智能路由规划、智能车辆监控、干线运输轨迹可视化、实施灵活化包仓、优化车型、提高核心线路装载率、深入优化货品结构等更加精细化、柔性化的管理,充分发挥集约效应和规模效应,持续降低单票运输成本。

韵达2018年年报称,报告期,甩挂车占比提高6.1%,加盟商直跑比例提高2.41%,整体分拣处理能力提升51%,操作准确性显著提高,职工数量下降6.67%,人均综合效能提升18.84%。2018年公司快递服务单票成本为1.22元,同比下降11.60%,连续四年呈下降趋势。

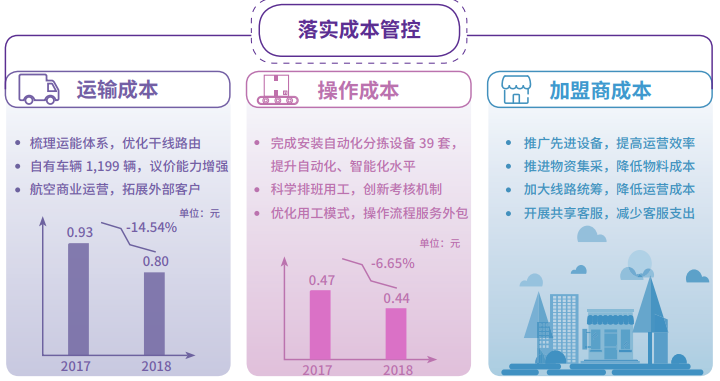

圆通。2018年,圆通主要通过降低运能成本、中心操作成本及加盟商成本等降低全链路成本,最大程度挖掘成本潜力,提升盈利能力。

2018年圆通的单票运输成本0.8元,较去年同期降低14.54%;单票中心操作成本0.44元,较去年同期降低6.65%。

(圆通落实成本管控举措,来源:圆通年报)

④多元扩张或成未来胜负手。谈及2019年发展重心,各家快递公司除了表示要深耕快递主业的同时,都谈及了多元化的业务扩张。

中通:展望2019年,中通将通过加大加快基建设施和智能科技研发的投入、加快末端收派资源的部署和协同升级、将网络政策落地到最前端从而提升一线人员的收入、把握物流生态体系战略合作的契机等举措,将在维护客户满意度和完成既定利润的同时,加速市场份额的增长。

韵达:2019年,其将以“协同经营、拥抱改变、以智赋能、大道共赢”为经营策略,以“增加收入、降低开支、提升业绩(利润、份额)”为发展目标,在快递业务量、收入与利润、服务品质、科技水平及产业链延伸等方面取得新的成绩。

在构建快递物流“生态圈”,打造综合物流服务提供商的进程中,韵达在快递核心业务基础上,积极拓展韵达国际(跨境业务)、韵达仓配一体化供应链、末端服务等业务板块,同时围绕物流产业寻求优质投资机会、发展供应链金融业务,向市场与客户提供高品质的综合物流产品与服务。 圆通:2018年年报中“关于公司未来发展的讨论与分析”的部分,圆通称,“公司亦将综合构筑快递物流新体系,拟通过自营、合作、参股、收购等多种方式积极拓展重货快运、冷链、城市配送等产品,打造电商大件、零担、整车、冷链产品与城市配送服务”。

百世:百世集团董事长兼首席执行官周韶宁,在展望2019年时表示,“百世将继续执行构建全球智慧供应链服务平台的长期战略,以期在数字化经济时代助力我们的生态系统不断成长。同时,百世将专注于提高市场份额、运营效率、自动化技术的运用水平、客户体验以及盈利能力,继续推进长期投资和发展。”

申通:对于未来战略发展方向,申通在2018年年报中这样表述:把企业发展成为集团制管理下的申通快递、申通国际、申通金融、申通数据、申通供应链等业务板块。通过多元化业务发展的变革和创新,促进公司由单一的快递服务商向国际化综合性物流服务集团企业转型。

顺丰:在全力保障传统业务收入及利润稳定健康增长的基础上,顺丰2019年继续开拓新业务板块,优化资源投入、提升新业务经营效益。所谓“新业务”是指,重货业务、冷运业务,医药业务、同城业务,国际业务和仓储业务。

以同城业务为例,2019年依托顺丰现有生态系统,成立同城公司独立化运作,逐步引入战略合作和投资方,打造成为中国最具高品质和高效率的独立第三方即时配送服务平台。

2019年顺丰持续搭建和完善以服务餐饮和生鲜为主的生态圈闭环,满足从商城开源到即时物流配送全链条业务场景,支持多行业、多业态的同城服务场景。

根据国家邮政局的预测,2019年快递业务量同比增长22%。从2017年结束50%以上超高速增长之后,这一数字逐年走低。

当电商红利消失,各大上市快递公司在精细管理、提升增效,寻求多元化发展之路上走得愈发坚定。快递产品也由传统快递服务为核心,加速转向能满足客户一站式需求的、附加值更高的综合物流服务。各家都在积极构建各自的生态板图。

而国际、快运、冷链、同城配以供应链等新兴业务的发展速度与质量,在弥补增速放缓的传统业务带来的缺失外,还或将决定谁将是中国快递市场的新王者。