3月11日,东方航空物流股份有限公司(首发)首发过会。

东航物流作为央企中首批进行混改试点、国家民航领域混改试点第一家家落地企业备受社会关注。早在2002年,东方航空就已涉足物流领域,然而起了大早,却赶了航空物流晚集。

2008年,时任南航集团总经理的刘绍勇调任东航。当时,摆在他面前的,是负债率超过100%,面临巨大亏损的东航。十多年来,刘绍勇通过重组上航、建设枢纽,简化机型,引进战略投资者,推进混改等一系列改革,逐渐让东航完成了从“站起来”到“跑起来”的转变,创造了东航发展史上的“黄金十年”。

然而,站起来的东航物流环顾四周会发现,周边都是劲敌!

一、巨头加持东航物流

面对国内新锐巨头顺丰航空、圆通航空,以及国际巨头FedEx、DHL,刘绍勇要突围就需要团结更多战友!

自2017年6月以来,东航物流引入了普洛斯投资、德邦股份、联想控股等非国有资本进行增资扩股,并且实施了核心员工持股政策。由此,东航集团的物流业务正式从集团剥离,东航集团持股比例降至45%,增资扩股引入45%非国有资本和10%核心员工持股,这表示东航物流成为央企混改中首家放弃绝对控股权的国有企业。

此外,联想控股、珠海普东物流、天津睿远、德邦股份、绿地投资公司、北京君联为东航物流前十大股东,分别持有东航物流本次发行前20.10%、10.00%、10.00%、5.00%、5.00%、4.90%的股份。天津睿远就是上文提到的核心员工持股平台。

但东航物流仍对东航集团强依赖,不足单飞:2017年-2019年,东航物流对东航集团的销售收入分别为5.50亿元、8.28亿元、8.72亿元,占东航物流营业收入比重分别为7.18%、7.61%、7.73%;东航物流对东航集团的采购金额分别为8.10亿元、31.72亿元、40.18亿元,占东航物流采购总额比重分别为16.97%、40.96%、46.76%。

东航物流这样的股权结构既有利于外部市场的引进,又能充分发挥企业员工的积极性。同时,东航物流还可与德邦股份等物流企业开展更深一步的业务合作。

二、腹背受敌的东航物流

(1)捉襟见肘的三大航

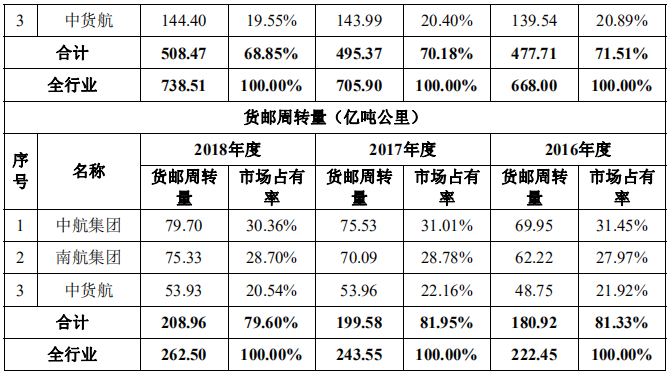

不同于其他运输方式,航空运输业对资金、资质等方面有较高的要求。在我国,主要三家航空公司涉足航空物流领域,分别是东航物流、中航集团和南方航空。2016-2018年度三大航空集团货邮运输量和周转量的总和可占据70%以上的市场,市场集中度较高,其中航货邮运输量和周转量的市场占有率均接近20%,稳居行业前三。

面对内有民营崛起,外有国际巨头的紧迫环境。三大航目前均已实施混改,航空物流市场初步形成了国货航&菜鸟网络、东航物流&德邦股份、南航物流&普洛斯的竞争格局。而在未来,三大航空公司的资本运作也将继续受到市场高度关注。

在市场高度集中的情况下,航空物流业也在加速发展。截止2019,我国涉及航空运输的物流公司共有62家,其中全货运航空公司9家,全货机规模为173架,与其他国家相比,数量还相对较少。

航空运输运营模式主要有纯货机运营、纯客机腹舱经营和客货机兼营三类。具体到中国航空运输业,客机腹仓运输仍占主导地位,约占航空货运总量的70%。在国内航线中,客机腹舱运量占比可以达到82%。

在过会之前,作为东航子公司的东航物流拥有着得天独厚航线资源,具备先天的发展优势。随着2011年前后互联网行业的崛起,网络购物以及电子商务等领域的发展对物流服务提出了更高的要求。

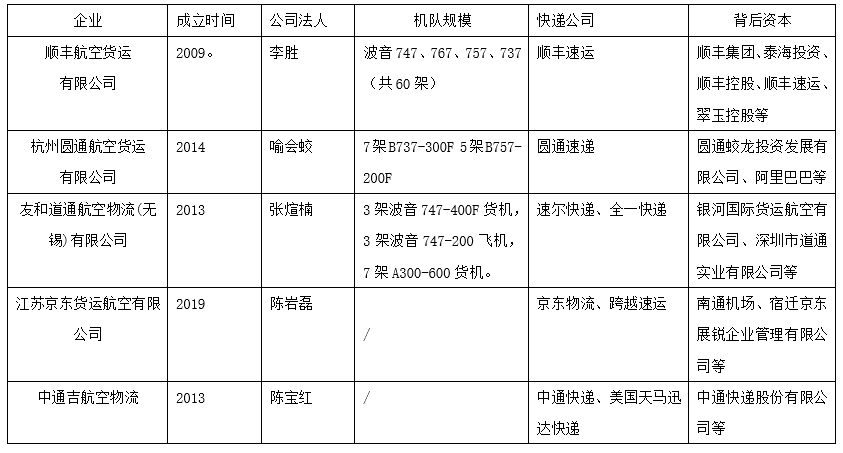

(2)民营航空物流如狼

招股书显示,公司综合物流解决方案主要竞争对手不仅包括:中国外运、华贸物流为代表的国有物流企业;还包括顺丰控股为代表的民营物流企业。

东航物流虽然成立较早,但并没有把握住早期的航空货运蓝海,目前国内市场面对民营物流航空公司的竞争压力较大。

互联网评论家丁道师曾在采访中表示,央企在企业中犹如一艘巨大的航空母舰。航空母舰的视野相当辽阔,对于经济领域中出现的机会拥有很好的嗅觉。但航空母舰由于自身过于庞大,只能眼睁睁看着一艘艘小船从身边走过。很显然,这些小船指的就是以顺丰为代表的民营企业。

对于东航物流来说,近年来的混改就好比航空母舰掉头的过程。在2017、2018和2019年,东航物流分别实现营业收入76.64亿元、108.76亿元、112.73亿元。数据的不断上涨,证明东航物流这艘“航空母舰”的掉头已经初见成效。

根据相关数据统计,在具有可比性的11家公司当中,第一名是顺丰,市场占有率为26.1%,东航物流则仅以2.68%的市场占有率的成绩排名倒数第二。

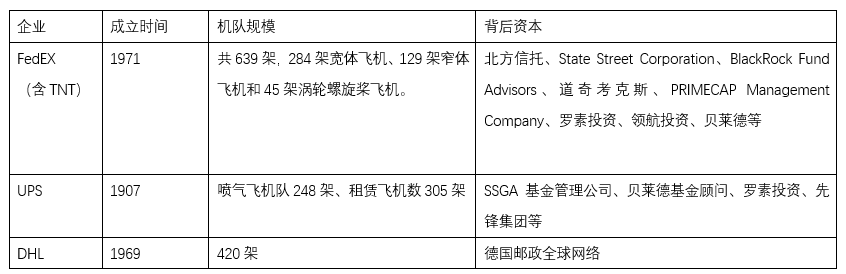

(3)国际航空物流巨头如虎

此次东航物流招股书中也显示,从全球物流行业来看,已形成以联邦快递(FedEx)、UPS和DHL为代表的跨国企业作为行业领导者的竞争格局,而东航物流相比大型跨国企业仍存在较大差距。

在全球范围而言,东航与境外竞争对手间差距较大。航空物流业领先的FedEX、UPS、DHL等已经形成了国际领先势头。FedEX目前自有货机639架,UPS自有货机248架。反观东航物流,截止2018年拥有全货机仅有9架。包括6架B777飞机和3架B747飞机,B747货机数量占比33%。

这或许也是东航物流近年来不断混改的原因。面对腹背受敌的环境、行业内日趋激烈的竞争业态。这位国内航空物流业的老大哥并不甘心掉队。

三、主营业务稳步发展

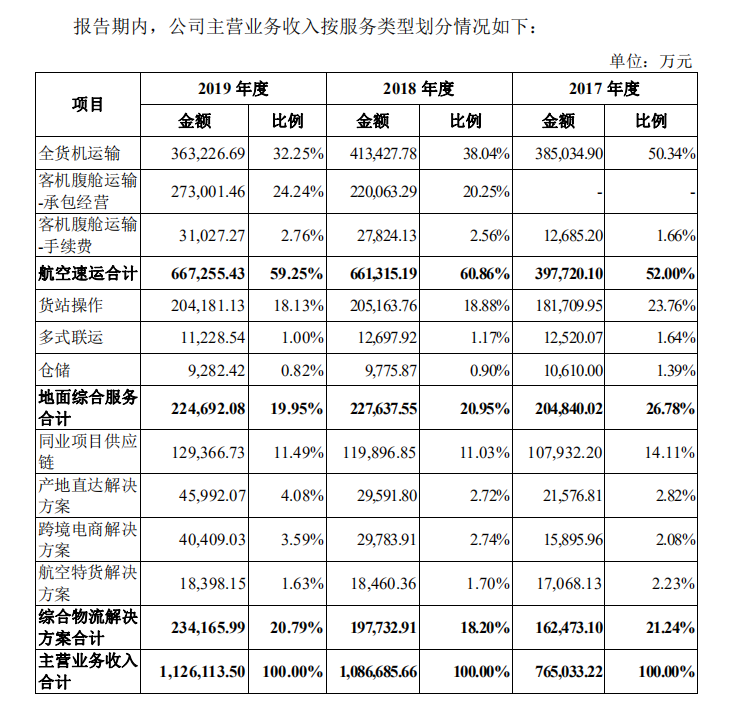

东航物流主营业务可分为航空速运、地面综合服务和综合物流解决方案。东航物流的几大客户有东航集团、DHL、唯凯国际物流股份有限公司、上海传盛国际货运有限公司、全球国际货运代理(中国)有限公司等企业。其中最大的客户当属东航集团,2019年营收占比7.73%。可以看出,东航物流并没有让严重的依赖大客户的情况出现。

从各项主营业务的收入占比来看,航空速运占比最大,接近60%。航空速运的物流产品主要有,普通货运、特种货物运输和快运等。截至2019年末,中货航拥有9架货机和723架客机腹舱资源。国际物流方面,东航物流已经经营了直达洛杉矶、芝加哥、法兰克福、阿姆斯特丹等11个城市的国际全货机航线。

地面综合服务主要涵盖多式联运、仓储业务,货站操作等物流领域的交接延申服务。截至2019年末,东航物流在全国范围内自营货站已有17个,覆盖全国10个省的11个城市,物流网络灵活性强,货站分布广泛。以上海作为货运枢纽节点,保障了东航物流地面综合服务始终处于行业领跑地位。

四、毛利率下降问题不容忽视

根据次东航物流招股书,2017-2019年,东航物流营业收入分别为76.64亿元、108.76亿元、112.73亿元,同比增长31.3%、41.91%和3.64%;归属于母公司股东的净利润分别为6.85亿元、10.03亿元及7.89亿元,同比增长107.92%、46.29%和-21.3%。

数据表明近年来东航物流营收增幅出现了大幅下降,主要集中于2019年。东航物流相关人士对此解释称,公司2019年业绩下滑主要系受中美经贸摩擦影响,2019年航空货运市场景气度下降,运价水平有所下降所致。中美经贸摩擦系不可抗力事件,但公司的核心业务、经营环境、主要指标等未发生不利变化。

而在2020年,众所周知的疫情原因对航空运输业带来了巨大冲击。这其中也包括东航物流,东航物流方面也坦言,在目前国际疫情依然严峻的形势下,全行业客机腹舱运力供给不足,因而对其经营业绩产生了一定影响。

抛开外部环境因素,东航物流自身的毛利率近几年也呈现连续下滑的状态。招股书数据显示,2017―2019年东航物流综合毛利率依次为20.82%、16.96%和13.12%。早在2016年,东航物流全货机运输业务的毛利率就出现了负数的情况。2019年,东航物流的客机腹舱运输承包经营业务的毛利率再次为负。在最新的招股说明书中,东航物流并没有就这些问题产生的原因给出直接的解释。

针对物流行业来讲,运输成本会受到油价影响。所以毛利率发生波动的情况也可以理解。但是如果某一项业务毛利率出现了负数的情况,或可以说明该项目的抗风险能力差。