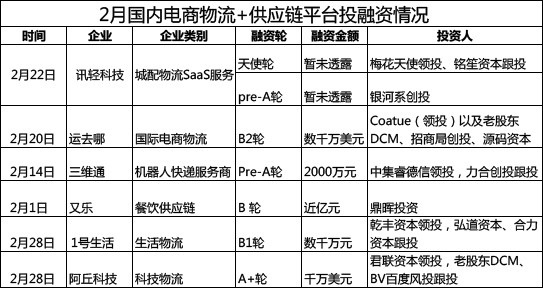

2月国内电商物流与供应链平台共融资6笔,融资金额超过3亿元。与上月12笔融资超过56.35亿元相比,2月资本注入该市场的量明显收缩,而包括拿到融资的运去哪、三维通等基本都在B轮以前。

(掌链不完全统计:2月国内电商物流融资6笔)

国内资本相对平稳 数据科技物流平台受宠

① 金额最大“运去哪”。再具体来看,2月融资金额最大的是运去哪。其实早前在2018年11月运去哪曾拿到了住友商事亚洲资本B1轮融资,也就是说运去哪在3个月内接连获得了两笔投资。

纵观整个全球航运行业,快速的数字化变革成为企业向上的动力,而运去哪显然是国内这一赛道的主要代表之一。

上线于2015年的运去哪主要提供包括海运、空运、陆运、仓储、报关保险等一站式国际物流综合服务,典型的传统服务互联网平台化,有点类似于携程,通过搭建平台引导各服务商进驻实现全程在线交易。

但因为跨境物流整条服务链里涉及到的供应商非常多且细,打个比方客户在携程上预订酒店、机票等对应就只有一家服务商,而在跨境物流除了船运,还涉及到拖车/内装,报关等服务供应商,这就需要平台具有更强的数据整合发散能力。

所以,运去哪把此次融资资金主要用在升级技术研发实力和海外服务网络等方面,在现有智能报价、在线下单、物流追踪等功能基础上,实现无纸化单证、自动化订单操作、收发货人共享协作等功能,并将系统对外开放,构建端到端的全智能化跨境物流平台。总的来说就是商品数字化、流程可视化、以及结果数据化。

② 两轮融资“讯轻科技”。数据化除了正在影响整个跨境电商物流行业,对于城配模式的改变也日新月异。本月一口气宣布拿到两笔融资的创企讯轻科技是城配物流的SaaS服务商,主要通过数据整合的软件系统为生鲜、快消等企业客户和第三方物流公司,优化同城物流成本,目前盈利主要来源于SaaS 服务年费。

新零售铺开带来城配物流需求增长和复杂性的叠加,催生了一批智能物流方案提供商。相比之下,城配物流的数据维度非常多元,如订单类型多、车辆交通复杂,交付场景复杂等诸多问题排列组合,基于此,讯轻科技将数据维度划分为体积算法、装车算法等五类,客户只需输入货物信息、需求,即可获得物流解决方案。

同时,记者也留意到目前其新资本方苏州银河星际股权投资合伙企业(银河系创投),厦门梅花盛世股权投资合伙企业(梅花创投)等投资机构已经做了股权更换。

而值得注意的是,梅花创投作为国内最活跃的天使资本之一,对于同城物流领域的创新者极为关注,比如2018年中获得投资的叮咚传送,就是采用“AI调度+车车协作”实现低价的同城4小时达服务,而在上月拿到Pre-A轮的仓储物流服务商博信机器人也拿到梅花创投的一千万元投资。

据IT桔子数据,目前其对外历史投资335笔,主要投资领域在电商、本地生活和文娱,包括麻辣诱惑、O2O供应链系统服务商外麦王等均在列。

(梅花创投主要在同城配送和跨境物流领域布局)

③ 智慧仓储服务商进场热度不减。此外,仓储科技物流平台在本月热度依然不减。包括三维通、阿丘科技等仓储物流服务商的陆续进场,早前掌链传媒曾报道过从去年底到今年2月中旬,不到120天的时间,共有20家科技物流平台融资。

在包括京东物流、菜鸟,苏宁物流等巨头纷纷下场重金布局,现有专业智慧仓储平台第一梯队明显领跑的情况下,而机器人在拣货、传送上的核心技术差别不大时候,新进者想要搅动格局并不容易。

显然,当资本的钱袋子越来越紧,以大数据,AI算法为核心的科技型企业会更受青睐。

美国外卖市场“头羊“之争激烈 印度外商投资新规利好物流企业

2月国外电商物流+即时物流平台融资比国内要活跃的多,共计7笔,合人民币56.5亿元。从地域上来看,资本主要活跃在美国(4家)和印度物流(3家)市场。而融资金额普遍大于国内水平,主要原因之一是本月国外企业融资轮次基本在C轮以后。

(据掌链不完全统计:2月国外电商+即时物流融资7笔)

① 美外卖配送军IPO前的较量。拿到本月融资冠军的是由3位华裔创立的美外卖服务公司DoorDash,其目前主要竞争对手有上月刚融资的Postmates,以及UberEats和GrubHub。

于2月初已经递交上市申请的Postmates与DoorDash模式相似,UberEats利用司机送外卖,GrubHub则是将具有自己外卖服务的餐厅整合起来,更像传统的外卖网站。而DoorDash介于这两者之间,早前其因配送费包月,投资Doordash Drive产品允许餐厅使用Doordash快送服务等备受关注。

其实这与国内的外卖市场颇为相似,滴滴外卖就曾想通过庞大“车队”优势在外卖行业分一杯羹,但因为进场时间问题等选择了另雇骑手。

而在竞争对手Postmates确定要IPO时,DoorDash选择了继续吸纳更多私人资本,带来估值一路飙升。本轮融资后,其估值达到71亿美元,而在去年8月它的估值只有40亿美元。如果IPO是相同的目标,在美国外卖市场尚未出现明显的领头者之前,DoorDash的做法无疑是想在进入二级市场时争取更高的价值。

② 印度外商投资新规利好物流企业公平竞争。本月拿到了3笔融资的印度物流市场,一直是这几年的资本话题之王。而印度市场似乎也给了资本足够大的惊喜,比如软银基金。Flipkart被沃尔玛收购后,软银计划将利润的很大一部分都投在印度,比如去年6月份对在线保险集合商PolicyBazaar 投资2.38亿美元;9月份向OYO投资10亿美金,还有可能投资2亿美金的母婴电商FirstCry。

当然还有出海印度复刻国内的投资版图的阿里巴巴,其从印度版支付宝Paytm、印度版天猫Paytm Mall、印度版大众点评Zomato,到印度版菜鸟物流Xpressbees、印度版生鲜电商Big Basket、印度版淘宝Snapdeal……显然,在东南亚这个增量市场前,阿里目前拿下的电商、支付和物流三大板块,或许都是为其新零售全球化的野心铺路。

当资本热度不减的时候,印度最新的外商直接投资规定已于2月1日生效,对电商企业产生很大影响,当然还有下游的物流。据新规,电商平台不得出售它们持有股份的企业所生产的商品,以及任何卖家或实体的销售额不得超过单个电商平台的10%。而这样一来电商平台卖家不得不分散销售,将原本在一两家平台的销售放到多个电商平台,从而获得同样多的流水。

显然,新的外商直接投资政策旨在为线上商家营造一个公平的竞争环境。

据报道,政策实施的前三四天里,亚马逊就暂停了Cloudtail(亚马逊持有股份的卖家)在其平台的销售,平台其它卖家的销量有所上升。或者很快,大型仓库可能会被数量更多的小型仓库取代。

而后续为增加海外资本流入,吸引大企业入驻印度市场,印度政府也正在考虑放宽单一品牌零售商的外商直接投资监管规定。据悉,印度政府或会根据投资规模来做调整,如果外国零售商投资1亿美元,将会获得六年时间的宽限期来满足新监管法规的约束,如果投资超过2亿美元或3亿美元,则可以分别获得八年和十年的宽限期。