物流与供应链金融服务将成为中国快递龙头企业的服务标配?

9月16日,郑州航空港经济综合实验区中通小额贷款有限公司的增资事宜,获河南省地方金融监督管理局批复同意,注册资本将由12亿元增至22亿元。有媒体称,中通小贷是河南省注册资本最大的小贷公司。企查查信息显示,中通小贷是中通快递百分百控股公司。

“金融是百业之王”,企业做大必然涉足相关金融服务。对于高度内卷竞争的中国快递龙头来说,借助规模的交易和现金流,物流与供应链金融无疑是一块容易吃的蛋糕。而在供应链金融路上,不只是中通,还有更多快递企业在行动。

一、 快递内卷下布局供应链金融

一直以来,快递行业竞争激烈,深陷价格战困局。9月18日,顺丰、韵达和申通等快递公司陆续发布8月经营简报。从8月单票收入看,申通当月单票收入为15.98元/票,同比下滑7.58%。韵达单票收入为2.05元/票,同比下滑3.3%。顺丰的单票收入为15.98元/票,同比下滑6.6%。

同质化竞争已成快递竞争泥淖。单一的快递业务已无法在同质化竞争中突出重围,企业要想持续发展必须向综合物流、供应链服务转型,供应链金融服务成为这条转型道路上的标配。

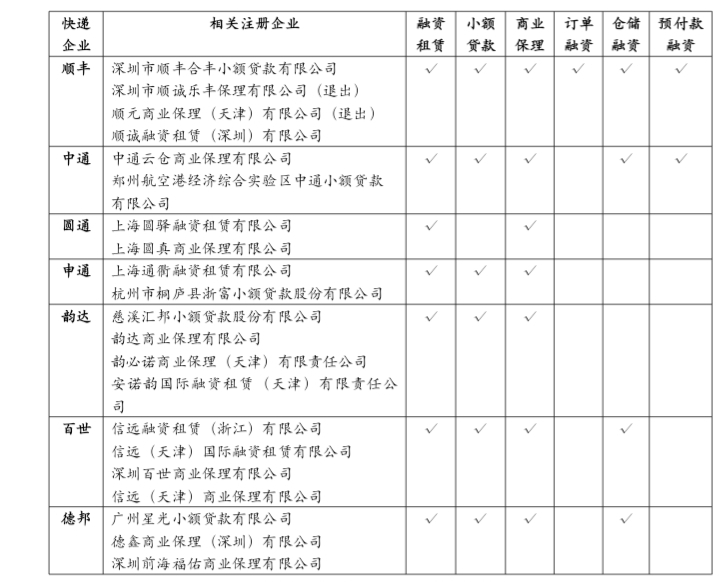

快递企业金融布局(掌链不完全整理)

(一)直营式快递:顺丰大举布局的供应链金融

中国民营快递企业较早布局金融服务的还属顺丰,顺丰已经在金融领域深耕了十年。

2020年底顺丰供应链金融的产品体系初步成形,主要包括预付款融资、基于货权的仓储融资、基于应收账款的保理融资、基于客户经营条件与合约的订单融资和基于客户信用的小额贷款。

不过,在金融严监管环境下,上市物流公司在供应链金融服务上也谨慎避险。今年8月,顺丰控股发布公告,顺丰控股将在6个月内确保退出商业保理业务。据企查查显示,9月14日,深圳市顺诚乐丰保理有限公司已变更为深圳市顺诚乐丰商业有限公司,主营业务也从原来的商业保理变更为创业投资业务。

作为金融涉猎范围最广的快递企业,顺丰的战略是要做金融服务全面的的大型综合平台。

(二)加盟式快递:小步前进的金融服务

(1)中通快递:小贷贷款助力上下游网点。发展较快的要属中通,除官网提到的融资租赁和应收保理外,2020年5月,中通云仓科技和工商银行达成战略合作,专业为入仓客户提供采购货物融资、存货融资、应收账款融资等金融服务。

另外,小额贷款也是中通在供应链金融布局的重要一环。此次中通小贷中通小贷获批增资至22亿元。体现了中通对产业链上下游网点及相关产业发展的大力支持。

(2)圆通速递:“m+1+n”供应链金融。目前,圆通的供应链金融服务仅涉及到商业保理、融资租赁,尤其在商业保理领域重点发力。

除了通过上海圆真商业保理有限公司主营保理业务以外,圆通与浙商银行合作,实行“m+1+n”供应链金融模式。自2019年9月开立了应收款链平台以来,至目前,双方合作业务规模已达到5亿元。

(3)申通快递:小额贷款等多元服务。申通实控人通过直接或间接持股的方式,通过上海通衢融资租赁有限公司、杭州市桐庐县浙富小额贷款股份有限公司,提供融资租赁、商业保理、小额贷款等业务。

(4)韵达速递:偏重商业保理业务。2011年起,韵达开始涉猎金融板块,先后成立一家小额贷款公司、两家商业保理公司以及一家融资租赁公司。虽然起步时间较早,但在供应链金融的布局上并没有选择全面涉猎的路线。

(5)百世集团:重在供应链金融。与其他快递企业不同,百世集团成立之初就是主营供应链业务,但百世金融起步较晚,目前只提供融资租赁业务和商业保理业务。百世先后在2017年成立深圳百世商业保理有限公司,2018年成立信远(天津)商业保理有限公司。通过拓展商业保理业务的范围,为上下游合作伙伴提供多元化的供应链金融服务。

(6)德邦物流:德邦e贷服务。2015年11月德邦成立首家小额贷款公司——海南德青小额贷款有限公司,目前已经注销。第二家广州星光小额贷款有限公司成立于2016年3月。保理业务方面,主要由2018年2月成立的德鑫商业保理(深圳)有限公司以及2016年6月成立的深圳前海福佑商业保理有限公司开展。后者的第五大股东为德邦的子公司,持股7.5%。

此外,德邦与蚂蚁金服(蚂蚁集团)战略合作,推出“德邦e贷”,提供小额贷款、商业保理、仓储融资等供应链金融产品服务。

二、百年快递巨头UPS的供应链金融“解法”

快递企业布局供应链金融服务,并非中国企业的创新,这是快递企业向综合物流与供应链服务发展的必然选择,也是美国UPS等国际快递物流巨头已经探索的路径。

据《Global Finance》年初公布的2021全球最佳供应链金融服务商榜单,UPS被评为最佳库存/仓库融资。

数据来源:《Global Finance》

(1)UPS走过的路

UPS的转型主要分为两个阶段,第一阶段货物流的成熟推动信息技术创新。第二阶段是货物流和信息流的成熟催生供应链金融模式。从UPS的转型过程可以看出,货物流和信息流发展到一定的阶段,能够高效匹配到金融流,打通供应链各环节的现金流、物流、商流及信息流。

从物流环节切入,拓展供应链金融服务,国际巨头UPS是最具有标志性的快递企业。2001年,UPS为了突破资金瓶颈,并购了美国第一国际银行,成立UPSC搭建金融平台。

通过UPSC为供应商提供存货质押、应收账款质押等供应链金融服务,并逐步将业务拓展至信用保险、中小企业贷款、货物保险等其他相关金融服务。由主业涉及的金融需求出发,不断发展至“大而全”的综合平台。

(2)科技强化金融风控

通过近百年的沉淀。UPS拥有深厚的物流产业基础,能够很好的将信息流和资金流融合。此外,从最开始的单一快递业务到现在的综合供应链服务商,得益于全球货运跟踪系统等信息技术的助推。

扎实的物流产业基础完成的原始资本的积累,从而有能力投资技术和金融机构。完成物流、信息流和资金流的三流合一,形成现在优质的供应链金融业务。

在UPS和国际零售巨头沃尔玛的合作中,UPSC替沃尔玛向东南亚地区的出口商支付结算,从而获得商品的货运权。UPS通过AIAD、无线通信网络等信息技术为沃尔玛提供物流服务,实时掌握货物动态信息。UPSC则作为UPS的信用部门,保证在货物交到UPS物流机构两周内将贷款尽快支付给出口商。

UPSC的供应链金融服务不仅降低沃尔玛交易成本,还帮助供应商缩短了账期,同时扩大了UPS市场份额,在物流服务和金融服务上同时获益。真正实现了“三流合一”。

(3)库存融资是亮点

UPS供应链金融服务中最亮眼的还是属于库存/仓库融资。

作为一个物流企业,UPS在融资全过程中始终掌握抵押物(存货),控制违约时的风险底线。另外,通过UPS多年对信息技术的投资,货物全球跟踪系统可以实现货物动向的实时掌控,从工厂、海关到仓库……可以以最快的速度处理突发问题。

因此,UPS这样的物流服务商比银行更适合为公司的库存融资。从UPS的发展来看,围绕物流企业的天然优势,推动供应链上下游更加紧密的结合,是至关重要的一部分。

快递企业通过开展供应链金融业务,搭建金融生态,可以有效整合行业资源,为快递核心主业发展注入动力,最终实现公司的产业扩张和生态整合的目标。

如今,中国快递业务量已经连续7年稳居世界首位,占全球六成以上。各大快递企业综合化发展时,有必要延伸金融服务功能,为供应链条中的小微企业提供关联金融服务。快递服务深入各行各业,更了解产业上下游企业,在风控方面具备天然的优势。从产业链上下游的金融服务切入,盘活全链条资金生态。