(图源:企业官网)

2013年开展的跨境外汇支付业务试点在今年迎来一个重要的历史时刻,而那些拥有跨境支付试点牌照的支付机构也将“转正”或者“离场”。

亿邦动力了解到,国家外汇管理局于4月29日已经发布了《支付机构外汇业务管理办法》(以下简称《办法》),明确了支付机构开展外汇业务时的多项管理要求。

与此同时,国家外汇管理局规定了《办法》实施前参与跨境外汇支付业务试点的支付机构需要按照《办法》要求,在7月29日前向注册地国家外汇管理局分局、外汇管理部进行名录登记。但据某家正申请名录登记的支付机构表示,本次名录登记的材料递交最终截止时间或定在6月末,距今不到一个月时间。

这也意味着并不是所有参与跨境外汇支付业务试点的支付机构均一定能获得名录登记。

显然,正式的管理办法文件发布将让跨境外汇支付行业变得更加规范,但对部分跨境支付企业来说则预示着“优胜劣汰”的时间来了。

明确登记门槛 或仅有一半以下企业“转正”?

在这个全球化的世界下,跨境交易的应用场景越来越多样化。在全球范围内买卖商品、出国旅游留学、购买海外服务……这一系列业务的交易基础均是跨境支付。

跨境支付有两种形式,一种为人民币跨境支付,涉及的是人民币交易;另一种为跨境外汇支付,涉及的是外币和人民币的交易。本次《办法》针对的则是跨境外汇支付的业态。

实际上,早在2013年,国家外汇管理局就开始在上海、北京、重庆、浙江、深圳等5个地区开展支付机构跨境电子商务外汇支付业务试点。

随后,在2015年,国家外汇管理局发布《国家外汇管理局关于开展支付机构跨境外汇支付业务试点的通知》(以下简称《通知》),在全国范围内开展部分支付机构跨境外汇支付业务试点,允许支付机构为跨境电子商务交易双方提供外汇资金收付及结售汇服务。

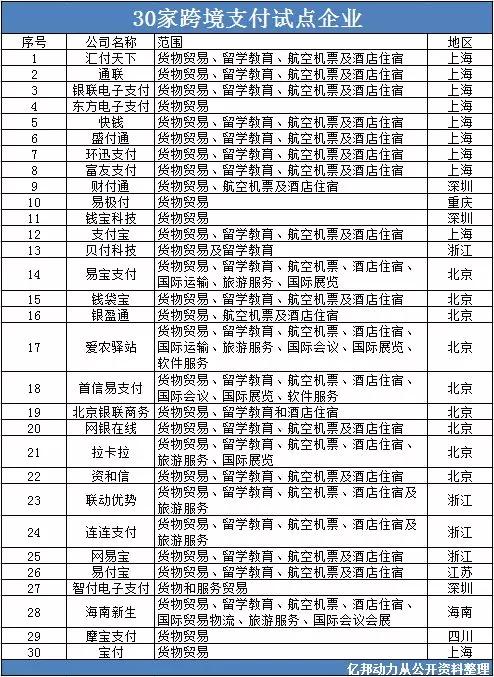

根据公开资料显示,目前,拥有跨境外汇支付试点牌照的企业一共有30家。现在,无论是这30家在过去获得试点批复的支付机构还是未获得试点批复的支付机构,均需按照《办法》进行登记和开展跨境外汇支付业务。

但对于部分支付机构来说,要“续牌”并不是一件易事。

宝付是一家获得跨境外汇支付试点批复的企业,其跨境事业部负责人向亿邦动力指出,外管局会根据每家支付机构开展业务的实际情况及风险控制情况去决定是否给其进行跨境外汇支付业务名录登记。

业务情况包括交易规模和处罚经历。该负责人认为一年交易额有几十到上百亿元的支付机构比较成熟,在重新申请跨境外汇支付名录登记时会处在有利位置上,而对于那些一年只有几亿元交易额的支付机构来说则会比较有危险。而在拥有一定交易规模的情况下,那些没有严重外管局和央行处罚经历的支付企业或能较顺利申请新“牌照”。

此外,他还强调《办法》中开始对支付公司的风控能力做出严格的要求,这个要求涵盖支付公司的风控团队从业员数量、背景经历等。

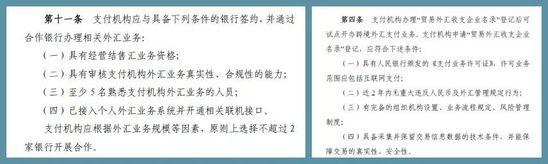

对比本次发布的《办法》和2015年发布的《通知》,前者目前要求支付公司至少有5名熟悉支付机构外汇业务的人员,而后者则主要明确要求企业2年内无重大违反人民币及外汇管理规定行为。

(申请跨境外汇支付业务的条件对比左为《办法》中的条件右为过去试点时期《通知》中的条件)

值得注意的是,《办法》也规定名录登记只有5年有效期。期满后,支付机构拟继续开展外汇业务的,应在距到期日至少3个月前向注册地分局提出延续登记的申请。

综合上面一系列的条件,宝付跨境事业部负责人认为,目前30家获得跨境外汇支付试点批复的支付企业中,很可能只有部分企业能登记成功,实现“转正”。

规范细节 业务范围变广

值得注意的是,“转正”后的支付企业能开展的跨境外汇支付业务的范围也会比过去更广。

对比本次发布的《办法》和2015年发布的《通知》,后者描述的支付机构跨境外汇支付业务指的则是支付机构通过银行为电子商务(货物贸易或服务贸易)交易双方提供跨境互联网支付所涉的外汇资金集中收付及相关结售汇服务;而前者则把市场交易主体扩展为电子商务经营者、购买商品或服务的消费者。

据跨境电商物流企业杭州乐链网络科技有限公司CEO王薇表示,货物贸易或服务贸易均被《办法》中描述的市场交易主体所包含。

除此之外,在跨境外汇支付试点时期,支付机构所申请的业务范围是有限制的。比如有的企业仅申请到“货物贸易、留学教育、航空机票及酒店住宿”等业务范围,而有的企业则可以申请“货物贸易、留学教育、航空机票、酒店住宿、国际运输、旅游服务、国际展览”等更多可开展的业务范围。但现在重新登记后,支付企业的业务范围有望扩展。

除了跨境支付可以开展的业务范围扩展外,《办法》也重新明确了过去并未明确的境外支付主体付购汇的情况。

《办法》第十九条指出,支付机构应区分电子商务经营者和消费者,对市场交易主体进行管理,并建立健全市场交易主体管理制度。市场交易主体为境外主体的,支付机构应对其身份进行分类标识,相关外汇业务按现行有关规定办理。

易观金融行业高级分析师王蓬博向亿邦动力表示,上述规定明确购付汇侧允许付款主体是境外主体,收结汇侧允许收款主体是境外主体。该条列普遍被业内人士理解为跨境支付企业可以跟境外持牌支付机构(比如Payoneer)合作,让境外持牌支付机构帮其在境外收款,自己提供结汇服务,该场景经常出现在跨境出口电商收款服务上。而过去并未明确该业务场景的合规性。

该规定适用于另一个比较普遍的场景即跨境进口电商上。另一家获得跨境外汇支付试点批复企业的跨境业务负责人告诉亿邦动力,进口电商的部分货权属于海外商户,该规定明确市场主体可以是这类商户。

显然,无论在业务范围和市场主体范围上,《办法》都进行了更细的阐述,而这也让跨境支付企业在开展跨境外汇支付业务时有规可依。

“隐藏彩蛋”被热议

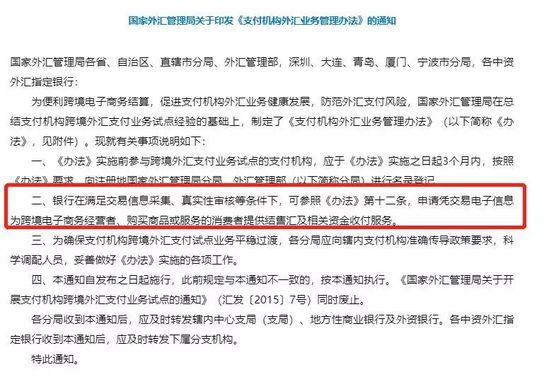

《办法》对支付机构开展跨境外汇支付业务做了详细的规范。但在外汇总局13号文中,除了引出《办法》的发布以及过渡政策外,还在第二条中指出银行在满足交易信息采集、真实性审核等条件下,可参照《办法》第十二条,申请凭交易电子信息为跨境电子商务经营者、购买商品或服务的消费者提供结售汇及相关资金收付服务。

针对该条规定,业内却传来两种截然不同的声音:

一个声音是认为本次13号文对应的监管对象是支付机构,跨境支付名录登记是给支付机构的,并不适用于银行,银行本身也不是直接面向市场交易主体的,因为这是不合规的;

另一种声音则认为,该规则就是表示银行若符合支付机构申请牌照的条件,则能直接给市场主体提供跨境支付服务。

“从该规则的描述上可以了解到,符合监管条件的银行以后是可以直接提供跨境外汇支付服务的,也就是说银行可以和试点企业做同样的业务。”一家获得跨境外汇支付试点批复的企业的联合创始人如此说道。

对此,一家并未获得跨境外汇支付试点批复的企业则指出,如果银行可以直接开展跨境支付业务,那么未获得名录登记的企业就可以跟银行直接合作,给用户提供跨境支付服务。这对于未持牌企业是一个利好。

当然,银行可能可以直接做跨境外汇支付业务的背景下,银行本身是否拥有直接提供跨境外汇支付业务能力也是业内关注的焦点之一。

一位在跨境支付领域深耕多年的资深专家认为,银行本身跟支付机构是合作关系,支付机构在前端去获客,银行负责背后的渠道,如果银行自己做跨境外汇支付业务,成本会更低。“但从另一个角度去看,尽管银行自己可以开展业务,但并不一定拥有支付机构拥有的获客能力和支付系统能力。”

易观金融的王蓬博也指出,现在很少有银行已经建立了跨境电商支付的系统,所以尽管开放银行可以去做跨境外汇支付业务,银行跟支付机构暂时不会构成竞争关系。

“实际上,目前有个别银行已经在做跨境外汇支付业务,但这个量很少。这些银行有部分并不是采用现有支付机构的标准去规范自己的,而是按银行自己的逻辑去做业务的。所以,该条例的提出更多是针对这些已经在做跨境支付业务的银行,让他们采用跟支付机构一样的监管方式,把他们规范起来。按《办法》的规范去采集信息。”一家持试点牌照的支付企业说道。

该规则最终的意义仍需等国家外汇管理局作进一步解析。但无论如何,13号文的发布正预示着跨境外汇支付行为的规范化时代来临。对于实力不足的企业,规范化意味着淘汰,但对于优质有能力的企业来说规范化则意味着机遇。

大浪淘沙,优胜劣汰的过程是存在的,留下来则是经过市场验证的企业。