(图源:企业官网)

菜鸟新发布的丹鸟,集合原来新配盟配送资源,扩大了业务范围,与传统的区域零担产生正面的竞争。未来,双方是泾渭分明,还是短兵相接?

【核心导读】(1)区域网分布在全国各大省区,但又相对集中在个别区域,分散性与集中性并存;(2)区域网的运营模式更精简,超低的成本优势是击败全网竞争的重要因素;(3)发达地区存在区域网陷阱,区域网的整体生存空间被压缩;(4)区域网探索新的融合发展模式,同时也可能会面临新仓配网模式的冲击。

1、零担区域网的特征

整体看全国网、区域网和专线3类零担玩家的业务,区域网是承接区域经济或运输中心网辐射腹地批发业务的主力企业。

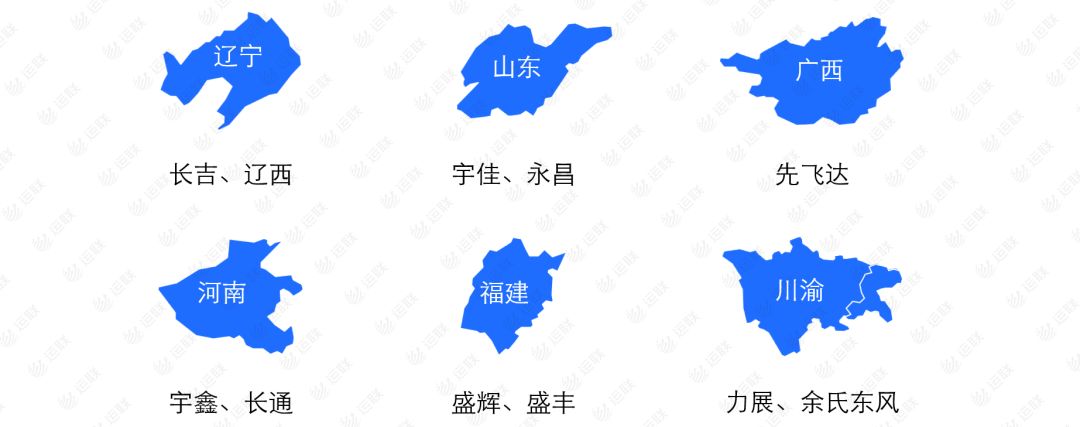

1.1 区域玩家分散又相对集中

由于区域网的货物主要在区域内部流通,服务范围小,因此从全国分布来看,每个省区几乎都有各自区域网的企业,其分散性较强。然而部分省区的区域网企业数量较少,仅有1-2家,西藏地区甚至没有;而个别省区的区域网企业却多达10家以上,形成了相对集中的局面。

例如沿海经济发达区域,如珠三角、长三角、京津冀地区没有相对较大的区域网企业,原有的那些部分量级还不错的企业也在逐渐萎缩,挣扎在生死线上,相反三方和大专线企业的经营相对较好。

相比而言经济不是那么发达的区域,区域网企业却发展得如火如荼,甚至单个省份存在多家发展不错的区域网企业,形成了聚集效应,例如在河南省有宇鑫、长通、鸿泰、豪翔、黑豹等多家区域网企业聚集在郑州。

1.2 区域市场规模大、货量高

零担区域网的货与全网类似,大部分都是小票零担,甚至单票重量更低,更接近于大件快递。虽然单票重量低,平均运费价格也不到全网小票的五分之一,但整体货量比全网小票零担的量更多,因此其市场规模并不小,约为全网小票零担市场规模的3倍。按照当前主流区域网玩家的货量与平均单价估算,区域网零担市场的规模约为3000亿元。

横向来看,区域网零担相比于全网快递、专线和整车的市场规模是相对较小的,约为全网快递的1/2、专线的1/3、整车的1/10。但纵向来看,区域网零担市场仍是一个有增长潜力的市场,近几年其规模仍在逐步扩大。

1.3 区域网运营更精简

区域网的运营流程与全网相比更粗放、更简易,多数区域网企业只有一个分拨,以中心放射式的网络进行区域覆盖。多数区域网的门店是加盟的,但与全网加盟模式不同,门店到分拨这段支线是由企业负责。虽然区域网以单分拨运作,但其运作能力非常强,往往需要对接几十,甚至上百个网点的货量,操作效率非常高,支线运输车型大,这是区域网价格低的重要原因。(运联传媒 ID:tucmedia)

同时, 区域网的货源主要来自区域内的制造业、流通商贸业、专业批发市场及区域外的长途落货。货的流向主要是从分拨所在地往各县市下沉,特别是西部和东北区域,下边的县市产出能力不足,几乎没有货源,区域网的货主要是由省会城市往下落,车辆返程多为空返。实际上区域网的效率非常高,一般时效都在20小时以内,并且代收货款的业务占比也较高,服务质量比全网企业要好。超低的成本和高质量的服务优势是全网不能超越区域网的重要因素。

2、区域网的典型模式

全国做区域网的零担企业非常多,但总的来看,其模式可概括为直营、直营承包和加盟模式3种。虽然服务的区域和承运的货物类型差异较大,但其业务类型却十分相似。

2.1 直营模式

直营是网络型企业最早探索的模式,是高质量的网络模式的典范,德邦、顺丰一直是直营网络的行业代表,也是众多企业学习对标的对象。区域网企业中同样不乏热衷于直营模式的玩家,他们认为直营可以对质量管理、品牌宣传做到最高标准要求,所有的运营环节集于一身达到强管控的目的,符合客户的需求。

其实直营模式有一定的历史性因素,行业需求造就了直营网络模式的诞生,但纯直营模式的成本压力大,对企业的能力要求高。其中,比较有代表性的直营区域网企业,如长三角的大达物流,但随着市场份额的逐步缩小,无法支撑其运营体系,目前已暂停运营。同样还有河南的宇鑫,早期推广直营模式,随着规模的扩张宇鑫只保留了部分城市的直营,其他区域开放加盟,进行快速扩张。

2.2 直营承包模式

直营模式对企业的成本压力较大,需要有足够的货量提高收入来摊销运营成本,因此部分企业对全直营模式进行了一定的改良。实行网点承包制是最常见的方式,其中具有代表性的有河南的长通物流、东北的长吉物流。

长通物流实行的是员工承包网点模式,网点作为一个独立的主体承担所有的运营成本,网点的收入主要来自于网点贡献的毛利润总额,长通会将一定比例的毛利润作为网点的收入进行发放,以此提高员工的业务积极性。

长吉物流在承包制上略有差异,网点承包给职业经理人开展业务,但网点并不是独立的经营主体,所有费用由长吉负责,进行统一的收付款,经理人则拿相应的绩效奖励。长吉物流主要做货物的区域下沉,回货几乎没有,因此其网点类似末端派送小运作的形式存在。

2.3 平台模式

整体来看,大部分区域网企业采用的是网点加盟制模式,可以看作是全网加盟制的缩小版,但与全网不同的一点是,其支线运输由企业负责,网点只负责收货和派送。行业内做得比较好的加盟制区域网代表有宁波中通、山东宇佳等,但两者也有差异。

在宁波中通的模式中,企业更侧重于园区经营,部分支线直营,部分支线则以加盟或买断的形式进行运营。在宇佳的模式中,支线运输则以加盟模式为主,宇佳只负责分拨运营,加盟线路负责货物装卸,网点负责收派。

其实区域网零担并不只做区域内的运输配送,往往会搭配做几条到达全国主要节点城市的专线,特别是双边长线业务有助于区域网业务的增长。

3、现象的背后

区域网的货量高、整体规模大,一直被全网快运、落地配等玩家视为有机会抢夺的重要市场。从当前各区域的竞争态势和各企业的战略布局看,这场竞争已经展开。

3.1 发达地区陷阱

从全国区域网的分布来看,珠三角、长三角等经济与制造业发达地区没有实力相对较强的区域网企业,这些最早诞生区域网的地区反而很难成长起大的区域网企业。其实是由于这些区域都是全网企业根基很深的地区,珠三角区域本身就是全网企业的发育地,长三角汇聚了大部分全网企业的总部基地,是全网企业深耕的区域,形成了较强的竞争优势。看起来这些地区出货量高,但竞争也是更加惨烈,区域网基本被限制在营收3-4亿元的规模之下,并在逐步萎缩甚至直接关门停运,如广东的城市之星、长三角的大达,形成了发达区域陷阱。

发达地区的全网企业实力深厚,压缩了区域网的生长空间,留下了三方和专线生存的大票市场,因此区域网企业若想开拓这片市场需要谨慎部署。(运联传媒 ID:tucmedia)

3.2 落地配对区域网的冲击

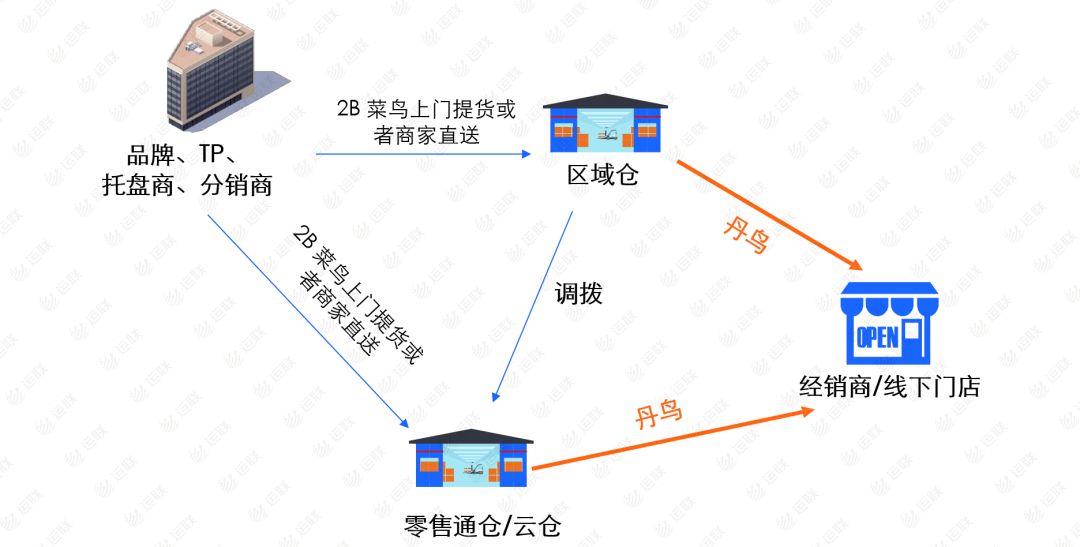

2019年,菜鸟集结了东骏物流、联报万象、芝麻开门、晟邦物流等四家落地配公司,推出了一个全新的物流品牌——丹鸟,其主要目标是打造一张全国的落地配网络。目前,丹鸟在全国已覆盖200多个城市,拥有70+分拨、3000+网点、50000+配送员,日配送量能力可达500万单。

业务模式上,丹鸟分为B2C、B2B、O2O三类。其中B2C是为商家提供从商家仓到客户的一站式服务,并且配送范围不再局限于城市内,而是通过多级分拨,可以完成覆盖全国配送服务;B2B解决的是区域性商家仓到店的问题,品牌商或者经销商可以把货存在丹鸟的区域仓内,由丹鸟完成区域调拨与货品的深度下沉;O2O一般以商家的门店为中心,对商家线上销售的产品提供短距离的配送,一般时效在0.5到2小时之间。

随着丹鸟业务在全国展开,区域网零担迟早会与丹鸟形成正面竞争。特别是在B2C、B2B业务上,丹鸟与区域网做的都是区域下沉的服务,客户都是以经销商与品牌商为主。而且与区域网相比,丹鸟的覆盖范围更广、产品更全、仓配资源更多,但区域网由于多年深耕于本地市场,在成本和下沉能力上都更具优势。

3.3 区域网与大票网融合新模式

面对诸多竞争,除了自我扩张外,区域网与大票网的融合是新的发展方向。大票网主打全国干线直发,做的是分拨与分拨之间的运输,落地配方面比较弱势。而区域网则主打区域内的调拨配送,因此区域网正好可以满足大票网落地配的需求。

从实际的操作来看,效果并不理想。区域网在业务上多为短线小票,网点分布集中于专业市场附近,需要把货从分拨发往网点,而大票零担的客户群体主要是工厂大客户,分散性强,个性化要求高,需要把货直接发给大客户,二者的具体操作中存在着明显的不兼容现象。

但目前已有企业开始尝试新的区域网与大票网融合模式。如聚盟和长吉物流的战略合作,以园区为基础,将专线和区域网运作整合在一个大园区内,分拨场地相邻,有效减少货物操作距离,提高融合度,形成新的点发全国网络。