在供应链金融领域,ABS(资产支持证券)如今以其高效盘活存量资产、增加钱袋子流动性、提高应收账款周转率等优势日渐成为大中小型企业追捧的“网红”。从去年到今年,小米、比亚迪、蚂蚁金服、苏宁金融、TCL等众多头部企业都争先恐后挤进这个市场。

但其实,ABS最早是在实体企业大显身手的,作为成立已达38年,在中国万千家庭中拥有耳熟能详品牌影响力的家电龙头企业TCL集团,也是较早布局产业金融的实体企业之一。

在去年供应链ABS迎来突飞猛进的增长时,TCL旗下做应收账款电子债权凭证的简单汇平台迎势发行了“国君-TCL保理-简单汇供应链金融第一期资产支持专项计划”,为了进一步探究供应链ABS怎么助力简单汇破解中小企业供应商的融资问题,掌链传媒对简单汇联合创始人向晓丹进行了专访。

(简单汇联合创始人 向晓丹)

入局供应链ABS的初衷

推动解决中小企业融资难融资贵问题,一直是国家相关部门关注的重点。4月7日,由中共中央办公厅、国务院办公厅印发的《关于促进中小企业健康发展的指导意见》,在解决中小企业融资难的问题上,提出从六大方面进行部署,并强调了股票市场、债券市场等在破解中小企业融资难题中的重要作用。如此利好的环境无疑会吸引企业在金融服务方面做出更多尝试。

提到简单汇此番布局供应链ABS的初衷,向晓丹坦承ABS更加透明和市场化,是供应链金融领域进行资金融通的新方向。所以,此次发行也是为了探索盘活资金的新甬道,为现有资金渠道做补充。

从简单汇平台产品——金单已有渠道来讲,企业间仍以点对点的方式进行资金融通,加入到ABS的行列后,核心企业可以将合规的金单债权一起打包进行融资,将产业链上的点与点串联成线,打通整个链条。可以说,发行供应链上的ABS项目是一件水到渠成顺其自然的事。

简单汇优势在哪

脱胎于TCL集团独立运作的简单汇,靠什么跻身于众多巨头企业都趋之若鹜的证券市场?或许了解过简单汇在近四年的运营历程之后,这个问题就有了答案。

① 谋求创新。2015年6月,简单汇平台上线试运行,推出了第一款产品“金单”,即应收账款电子债权凭证。这种产品的“打开方式”是,凭借付款方开具的金单,收款方可以对金单进行拆分和转让。

比如,当你拿到一张金单,但你希望只用它的一部分额度去做融资,就可以使用拆分功能;如果你希望用金单来向你的上一级供货商购买货物或服务,可以选择转让,抵消你的应收账款。

乍看起来,金单似乎和承兑汇票的意思一样,只是银票和商票不能拆分,但其实金单与承兑汇票所依据的是不同的法律体系,前者依据合同法,后者依据票据法,仍然是两种事物。

金单实现的创新,是让当时市场上缺少的应收账款可流转的标准化产品“横空出世”。后来中企云链、海尔也分别于2015年6月和2017年推出了同类型产品云信和云单,泽金金服于2015年9月成立,为国内各核心企业提供融单供应链金融解决方案,可见,金单成立时间相对较早。

同时,只要具备真实业务背景,符合监管和法律法规要求,简单汇对入驻的金融机构、核心企业、中小企业类别都没有要求。

② 确保安全。金融平台是否合规、是否安全往往像地基一样重要。在简单汇创建最开始时期,整个系统花了超过6个月的时间进行开发、前期调研,又花了6个月做试运行打磨,最终上线推广又投入了一年多。

此外,平台还聚集了一支出身银行、金控等机构、有十多年IT经验的专业金融团队,更重要的是,简单汇严格遵守金融业务相关的监管规定,不让资金过平台。

现在,我们在官网就能看到,已经有12895家企业在平台上产生了2322亿元的交易规模,积攒了三年完整的开单融单交易历史数据和债务人按时履约记录,不仅如此,TCL集团还在线上承担保证兑付的职能,金单走向了成熟期。

而从此次供应链ABS项目的成功发行,也能够看出简单汇得到了券商、律所、交易所和投资人的多方认可。

③ 科技赋能。现下,企业们纷纷进击金融科技,尤其是具有“去中心化、分布式、不可篡改”功能的区块链技术,简单汇也于2017年8月推出了“区块链金单”的创新项目,以此服务资金安全。云计算也是简单汇目前使用比较成熟的技术,运用SaaS平台为资金方、资产方和场景方等多方提供线上互联服务。

但向晓丹也坦然承认:“区块链的技术比较新,还不够成熟,所以目前资金安全并不主要依赖区块链,主要还是跟银行合作,走银行账户和资金清算体系,不让资金过平台。”

供应链ABS改变了什么?

那么,此番简单汇所做的供应链ABS的发行在哪些方面更具特色呢?

① 全线上+全流程。据向晓丹介绍,比起之前线上开单、融单、签收金单的功能,此次ABS项目实现了交易流程的全线上化。

具体来说,从基础资产形成、资产登记转让、资产循环购买到资产到期兑付都是全线上。尤其是资产循环购买的线上化,一方面,出资方可以根据对期限、金额、债务人的要求在平台系统上设置条件进行组合,信息完全透明,券商可以直接登录系统查看资产情况;另一方面,简单汇的电子合同和电子签名等功能可以大大减少人力与时间成本。

(注:资产循环购买指在专项计划存续期内的几个特定时间点,从债务人处取得的应收账款回收款并不完全兑付预期收益,而用来购买新的应收账款补充到基础资产池中。这样既能服务融资时间短的债务,又能产生更多收益。)

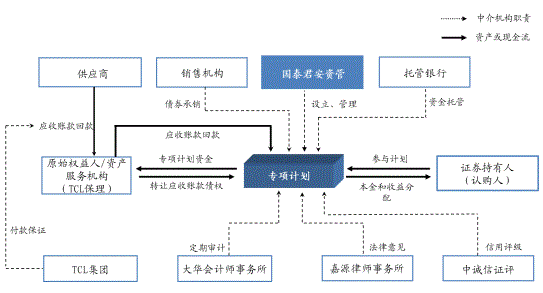

② 反向保理模式穿透1到N级供应商。在交易流程上,采用反向保理的供应链ABS极大地依赖于TCL本身的企业信用。从下面的流程图中能够看到,核心企业扮演场景方,负责筛选提供应付账款数据、确认债权;银行或保理公司作为资金方提供资金;供应商是融资方;简单汇提供创新产品及科技和运营服务。

可以看出,核心企业对债权的确认是这一模式的关键所在,除此之外,市值549亿元的TCL集团对5亿基础资产的付款保证能在风控上保证投资人的利益不受损害;另一方面,作为基础资产的TCL集团上游192家供应商对简单汇平台成员企业的金单债权,还包容了小到100元这样的资产,涵盖多级供应商,从原先的“点对点”进化到“连成线”。

有核心企业的资信水平和财务实力做后盾,反向保理中有时可以不采用外部担保。比如简单汇在这次供应链ABS项目中就没有采用外部担保,不需要债务人或债权人提供抵、质押物或交纳保证金。

(国君-TCL保理-简单汇供应链金融第一期资产支持专项计划流程图)

③ 从90天+到10天+,融资天数显著降低。在周转效率上,供应链ABS帮助企业有了可以量化的突破。向晓丹告诉掌链传媒,目前国内平均应收账期在90天以上,金单可将这个期限压缩至73天,如今在供应链ABS融资之后,账期又降到了10来天。

为什么会发生这样的变化?打个比方,甲企业欠乙企业500万应收账款,通常甲会在收到货物3个月后才向乙付款;有了金单,若乙在70天后急需500万做周转,就可向平台资金方申请500万变现,并支付剩下20天的贴现利息,这样,乙就可在70天内收回账款;现在采用供应链ABS发行后,供应商可在与保理商签订《应收账款转让协议》的当天就拿到款项。此外,由于保理公司本身有资产,再加上认购人交付的资金,可以比金单的融资天数更低。

在投入成本上,此次供应链ABS优先级的发行利率为4.9%,而根据《2018前三季度资产证券化发展报告》中的数据显示,企业ABS优先A档证券平均发行利率为5.74%(基础资产为应收账款及保理融资债权的比例占到企业ABS发行结构的37%,为最高),简单汇的成本压缩表现明显。

未来努力方向

谈到未来的发展方向,向晓丹思路清晰,由于目前简单汇平台上企业的数字化程度不高,所以平台的大数据能力并不出色,这成为了简单汇接下来要在技术上努力的方向:“一是在研发生产环节,利用物联网采集更多数据,让数据交叉验证;二是实现销售的数字化。”想象一下,如果有了大数据做支撑,对企业应收应付账款的管理水平也就会相应提高。

在金融战略上,简单汇还想迈出更大的步伐,那就是与更多金融机构开展合作,赋能其他产业生态圈,“比如包括汽车、电子制造等产业链资源丰富的行业”;在应用端做产品创新;进行海外拓展。而对于与ABS本质相同但发行期限和风控更优的融资方式——ABN(资产支持票据),向晓丹也表示了有发行可能。